Новости отрасли

|

Новые рубежи российского агроэкспорта. Стоимостной объем отгруженного за рубеж продовольствия в 2023 году превысит $45 млрд

Россия продолжает наращивать вывоз продукции АПК, несмотря на санкции, логистические трудности, меры госрегулирования. В завершившемся году для поставок были открыты 14 стран по 30 видам продукции. Основной упор делается на развитие торговли с государствами Азии и Африки, хотя отгрузки товаров в недружественные страны сохраняются и даже увеличиваются. Власти, с одной стороны, ставят барьеры для вывоза отдельных видов сельхозпродукции, с другой — активно поддерживают экспортеров, помогая в освоении новых направлений. Развитие экспорта невозможно без совместных усилий бизнеса и государства, считают участники рынка

В конце сентября завершившегося года произошло событие, которого отечественный рынок ждал долгие годы: Главное таможенное управление (ГТУ) Китая отменило ограничения на экспорт свинины из России. Решение было принято после анализа системы госконтроля африканской чумы свиней (АЧС). Запрет на поставки действовал с 2008 года из-за распространения вируса. «Последние 10 лет неимоверные усилия прикладывались со стороны как Минсельхоза и Россельхознадзора, так и бизнеса, правительства, президента лично по снятию ограничений на вывоз нашей свинины в КНР, — комментировал ранее гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. — И вот этот успех пришел, но это только первый шаг, который означает не автоматическое открытие экспорта, а лишь то, что теперь Китай соглашается импортировать свинину из России, но при нескольких условиях и только из тех регионов, где последний год не было зафиксировано случаев АЧС».

В декабре работа по оценке риска ввоза продолжалась. Одновременно китайские ветеринарные службы начали инспектировать отдельные субъекты страны и отдельные компании, чтобы выдать первые разрешения на поставки. «Потенциал КНР очень большой — республика ежегодно импортирует около 2,5-3 млн т свинины и свиных субпродуктов, — рассказывал тогда эксперт. — На этом рынке присутствуют крупнейшие производители мира, такие как Бразилия, США, Канада и Испания. Когда мы получим официальное разрешение и согласованный ветеринарный сертификат, нас ждет трудная конкуренция».

Сами компании после снятия ограничения стали активно готовиться к отгрузкам продукции в Китай. В частности, крупнейший переработчик мяса в Новосибирской области — Кудряшовский мясокомбинат «Сибагро» — планирует увеличить производственные мощности на треть для поставок продукции именно в КНР. Работы по модернизации линий обвалки и охлажденной продукции начнутся в начале 2024 года и будут включать увеличение мощности производства. Сейчас мясокомбинат производит 8 тыс. т колбас и деликатесов, 4,3 тыс. т полуфабрикатов и 31 тыс. т продукции обвалки в год. По словам исполнительного директора «Сибагро» Виталия Павлюка, инициатива поставок в республику исходит от китайской стороны, которая проявляет интерес к ассортименту субпродуктов компании. Для начала отгрузок необходимо завершить обязательную аттестацию площадки у российских и китайских органов контроля, говорил он в середине декабря.

Мир познает российскую свинину

Впрочем, свиноводческая отрасль и без Китая за последние годы добилась большого успеха в освоении международных рынков. В планах российских производителей — войти в топ-5 экспортеров свинины. Для этого нужно нарастить объемы поставок до 350-400 тыс. т, что вполне реально, ведь уже по итогам 2023 года Россия вывезет порядка 250 тыс. т данной продукции, информирует Ковалев. «В 2022-м складывались очень тревожные тенденции в экспорте, потому что были всевозможные проблемы с логистикой, страхованием, платежами, сложности с контейнерами и так далее, что привело к сокращению отгрузок в первом полугодии сразу на 25%, и, хотя во второй половине года поставки немного восстановились, за 12 месяцев объемы все-таки были ниже, чем в предыдущем году, — напоминает он. — В 2023-м бизнес адаптировался, найдены, несмотря на все трудности, те пути, которые позволяют успешно осуществлять вывоз». По оценке НСС, в другие страны будет отправлено уже более 5% общего объема производства свинины.

В структуре отгрузок свиной продукции 67% приходится на свежее, охлажденное или замороженное мясо, хотя еще недавно его доля не превышала 50%. По мнению Ковалева, это очень хороший показатель, который удорожает экспорт, что означает получение более высоких доходов от внешней торговли, улучшение себестоимости и возможность удерживать цены на продукцию для внутреннего рынка в соответствии с текущими возможностями покупателей.

Китайский потенциал

С открытием Китая у России появился дополнительный канал сбыта. Но пока трудно прогнозировать, какие это будут объемы, отмечал в декабре Юрий Ковалев из НСС. В 2019—2020 годах КНР импортировала около 7-8 млн т свинины, и даже с условием того, что страна планирует выйти по данному продукту на самообеспечение, 2,5-3 млн т республика будет импортировать в любом случае, слишком уж большой у них рынок. Внутреннее потребление свинины в Китае оценивается в 60 млн т, и там происходят такие же сюрпризы и с доходами населения, и с рентабельностью компаний, которые могут банкротиться, сокращать производство, что и во всем мире, напоминает эксперт. Кроме того, в стране также присутствует АЧС, поэтому экспорт КНР нужен как страховка от разных рисков.

Что касается компаний-экспортеров, то сейчас они формируют «достаточно сжатый круг», обращает внимание эксперт. Топ-5 крупнейших поставщиков свинины осуществляют примерно 85% экспорта в страны дальнего зарубежья и 92% — в государства ЕАЭС. Среди лидеров рынка — «Мираторг», «Агропромкомплектация», «Великолукский мясокомбинат», «Русагро», «Сибагро», «Агро-Белогорье» и «Черкизово».

Российская продукция свиноводства отгружается уже более чем в 20 стран, при этом активные поставки идут примерно на десяток рынков, сообщает Ковалев. «Птица экспортируется в гораздо большее количество государств, но у нас сложилась более-менее неплохая структура вывоза», — считает он. Примерно 40% экспорта приходится на рынки ЕАЭС и еще 40% — на государства Юго-Восточной Азии, это прежде всего Вьетнам, Гонконг. Начинается вывоз в Монголию — туда в 2023-м было отгружено 6,8 тыс. т против 4,9 тыс. т годом ранее, растут отгрузки в Сербию — 6,4 тыс. т и 3 тыс. т соответственно. «Постепенно мир познает российскую свинину, и у него есть для этого все основания, — полагает эксперт. — За 15 лет мы построили одну из самых современных индустрий в мире, вложив огромные инвестиции (до $20 млрд), и теперь отечественное свиноводство крайне конкурентоспособно как по качеству, так и по цене».

Другие лидеры экспортного роста

В завершившемся году продукция свиноводства стала одним из главных драйверов роста вывоза сельхозпродукции. Согласно данным федерального центра «Агроэкспорт», объемы отгрузок свинины и свиных субпродуктов выросли в 1,7 раза по сравнению с показателем 2022-го. Среди других продуктовых драйверов — пшеница, сухое молоко, баранина, горох, ячмень и кукуруза. Так, поставки гороха увеличились в 2,5 раза и за 11 месяцев достигли 2,5 млн т, сухого молока — в 4,9 раза, до 14 тыс. т, сообщил руководитель «Агроэкспорта» Дмитрий Краснов в ходе V ежегодной стратегической сессии «Российский агроэкспорт 2023-2024». В прошлом году возобновился также экспорт баранины: он увеличился в 7,5 раза, до 7 тыс. т.

В 2023 году (по состоянию на начало декабря) Россия нарастила экспорт продукции АПК более чем на 35% в натуральном выражении и почти на 10% в стоимостном по сравнению с предыдущем показателем, информирует начальник отдела мониторинга внешней среды «Центра Агроаналитики» Даниил Козлов. За 12 месяцев стоимость российского агровывоза может превысить $45 млрд. «Основной прирост экспорта пришелся на зерно, прежде всего на пшеницу, а также на ячмень и кукурузу. Помимо этого, заметно увеличились поставки за рубеж сушеного гороха, сахара, муки, семян льна, — перечисляет эксперт. — Среди основных факторов, способствовавших этому, высокий урожай зерновых и масличных в последние два года и конкурентоспособность российских цен относительно цен прочих мировых поставщиков».

Последний фактор способствовал увеличению поставок по множеству направлений, достаточно активному освоению новых, замещению на рынках стран-партнеров продукции альтернативных поставщиков. Так, более чем в 15 раз выросли поставки российской продукции АПК в Индонезию, более чем в пять раз — в Бангладеш, в три раза — в Йемен. Также прибавил объем экспорт в Мексику, Танзанию, ЮАР, Алжир и ряд других стран. «Россия по-прежнему остается одним из важнейших игроков мирового рынка продовольствия и эффективно справляется с вызовами, которые периодически возникают», — констатирует Козлов.

В завершившемся году были открыты 14 стран по 30 видам продукции: наиболее важные — Алжир (мясо птицы), Тунис (рыба), Малайзия (молоко), Гонконг (молоко), следует из данных «Агроэкспорта». По словам замминистра сельского хозяйства России Сергея Левина, увеличению поставок сельхозпродукции за рубеж и открытию новых рынков сбыта способствовала реализация федерального проекта «Экспорт продукции АПК». За последние пять лет экспорт зерновых увеличился на 79%, продукции масложировой отрасли — почти в три раза, рыбы и морепродуктов — на 33%, продукции пищевой и перерабатывающей промышленности — на 55%, мясных изделий — в 4,4 раза, молочки — почти в 1,5 раза.

Основной фактор роста экспорта — рекордные урожаи зерновых и масличных последних двух сезонов, считает ведущий научный сотрудник Центра агропродовольственной политики ИПЭИ РАНХиГС Денис Терновский. По его мнению, показательным для оценки устойчивости динамики российского аграрного вывоза будет наступивший год.

Пошлина на пшеницу — стимул для муки

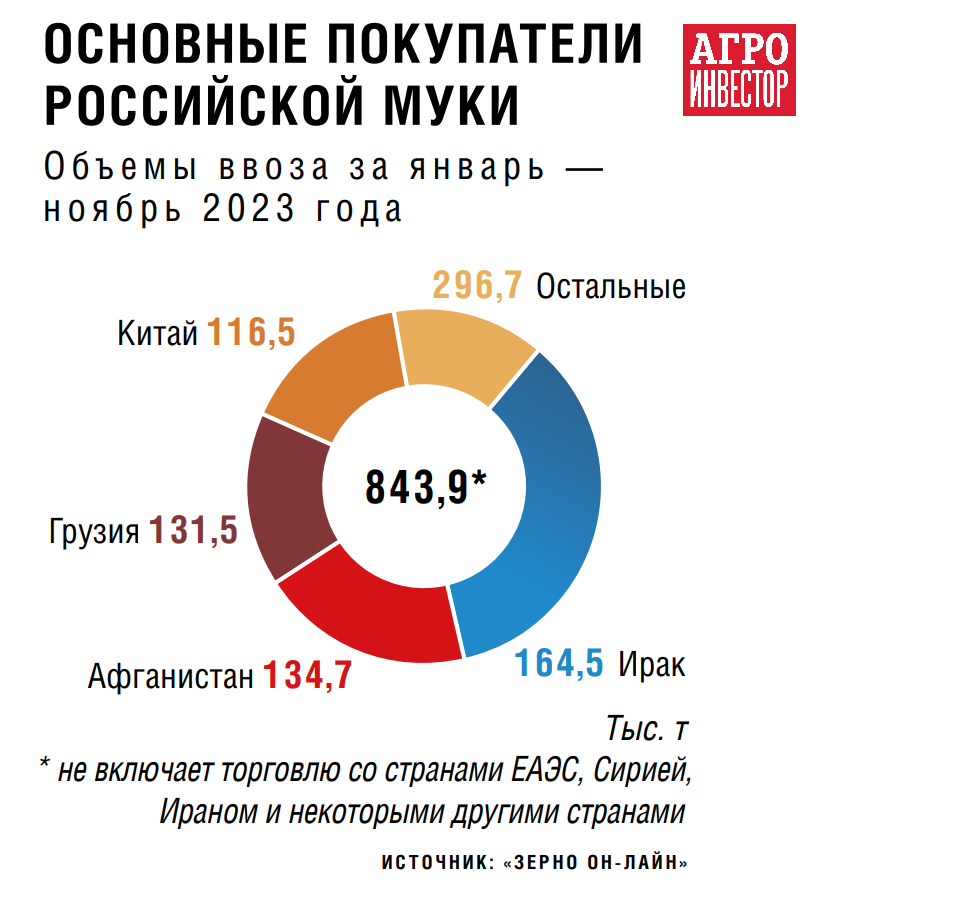

Еще один продукт, который в 2023 году демонстрировал неплохие темпы роста экспорта, — мука. В январе — ноябре ее вывоз из России составил 843,9 тыс. т, что на 19% больше, чем за аналогичный период прошлого года, сообщало агентство «Зерно Он-Лайн». Хотя этот показатель, конечно, не может сравниться с 2022-м, когда мукомолы увеличили экспорт на 350%. Крупнейшими импортерами российской муки за 11 месяцев завершившегося года стали Ирак, Афганистан, Грузия и Китай (без учета поставок в ЕАЭС, Сирию, Иран и некоторые другие страны).

Производственные мощности мукомольных предприятий России, по оценке ГК «Интерагро», позволяют перерабатывать 26 млн т зерна в год и производить 20 млн т муки. Однако мукомольные заводы, как правило, загружены не полностью, в 2022 году показатель составил 58%, при этом страна обеспечивает себя мукой. «Рост цен на транспортировку зерна заставляет переработчиков загружать свои мощности, которые ранее использовали только наполовину, инвестиционная привлекательность мукомольных производств увеличивается, их рентабельность за девять месяцев прошлого года составила 8,6%», — говорится в обзоре компании. По словам гендиректора Института конъюнктуры аграрного рынка (ИКАР) Дмитрия Рылько, экспортная пошлина на пшеницу по отношению к муке «делает некие чудеса». «Тем покупателям, которые могут выбирать, стало гораздо интереснее покупать муку, чем нашу пшеницу», — объяснял он ранее.

Согласно прогнозу Союза мукомольных и крупяных предприятий, за весь 2023 год Россия впервые в истории сможет экспортировать более 1 млн т муки. С увеличением объемов отгрузок усиливается конкуренция со стороны крупных экспортеров муки, в частности Турции и Казахстана, которые, по словам президента союза Игоря Свириденко, «защищают свои интересы, находясь в более выгодном географическом положении». Глава организации считает, что темпы вывоза будут зависеть от помощи государства. «Нужно как минимум сохранить действующие меры господдержки, прежде всего субсидирование перевозки зерна и продуктов его переработки», — отмечал ранее он.

Что касается самого зерна, то за 11 месяцев его экспорт превысил 64 млн т, оценил федеральный центр «Агроэкспорт». Так, отгрузки ячменя на внешние рынки выросли в 2,3 раза по сравнению с предыдущим годом и составили 7 млн т. «Для нас здесь ключевая история связана в значительной степени с Саудовской Аравией, на рынок которой мы вернулись и заметно расширили свое присутствие», — говорил ранее Краснов. По его мнению, возвращение на данный рынок — знаковое явление для России, так как ранее позиции были потеряны из-за конкуренции с Австралией. Вывоз кукурузы за январь — ноябрь достиг 6 млн т — это вдвое больше, чем за тот же период в 2022-го. Кроме того, начались поставки кукурузы в новые страны — Саудовскую Аравию, Катар, Марокко.

По итогам 2023 года, центр ожидает очередную рекордную цифру по зерновому экспорту. «Мы усилили свои позиции на ключевых рынках, вернулись в Юго-Восточную Азию, возобновили поставки в Индонезию и уже скоро подойдем там к объему в 1 млн т, а это значит, что наша зерновая отрасль способна выдержать такое логистическое плечо и оставаться на дальних рынках конкурентоспособной», — говорил Краснов. Отгрузки пшеницы в Саудовскую Аравию, согласно его информации, выросли на 40% и почти втрое — в Алжир. Кроме того, Россия остается лидером по вывозу зерна в Турцию и Бангладеш.

Также в завершившемся году наша страна вернулась в пятерку крупнейших поставщиков зерна в Евросоюз. В сентябре страны ЕС резко нарастили импорт российской продукции — на 22% за месяц и в 10 раз за год, до 180 тыс. т. Это максимум с марта 2022 года, что позволило России занять четвертое место среди крупнейших экспортеров зерна в Евросоюз, сообщало РИА «Новости» со ссылкой на Евростат. «Страны, вводившие ограничения в отношении России, закрывают на них глаза сразу, как только видят свой экономический интерес, — комментирует независимый эксперт зернового рынка Александр Корбут. — Росту отгрузок зерновых в страны ЕС способствовало увеличение импорта твердой пшеницы со стороны Италии: обычно страна закупала ее в Канаде, Германии. Как только там твердой пшеницы не осталось, нарастили закупки у нас». Впрочем, ЕС — это не самый интересный для российских экспортеров рынок, он больше «ситуативный, чем постоянный», подчеркивает спикер.

Масло с дисконтом

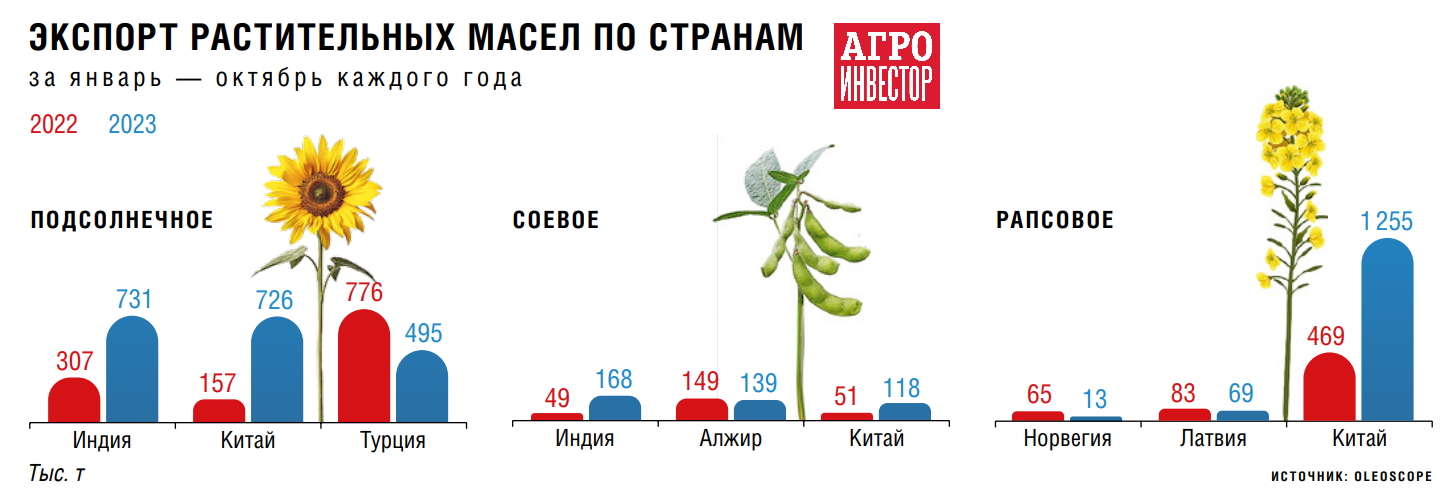

Экспорт масложировой продукции в завершившемся году тоже рекордный. Это произошло в первую очередь благодаря увеличению присутствия на рынках Индии и Китая, объяснял Краснов: Россия является поставщиком № 1 подсолнечного масла в эти страны, а также в Турцию.

Сейчас в России по масличным максимальный уровень обеспеченности, но с учетом давления на внешних рынках, в том числе экономического, экспортерам приходится платить «налог на дружбу» — делать дисконт, рассказывает исполнительный директор Масложирового союза России (МЖСР) Михаил Мальцев. Это повсеместная практика для российской масложировой продукции, из-за которой экспортеры теряют существенную часть выручки, акцентирует внимание он.

Есть сложности и с перевозками сырья и готового продукта, особенно внутри страны. Следует ввести квоты на ж/д перевозки, чтобы экспортеры переработанной продукции с высокой добавленной стоимостью имели приоритет при логистике, советует Мальцев. «Четыре года назад мы фантазировали о тех результатах, которые сейчас есть <...>. Хочется пофантазировать еще раз: на мой взгляд, в следующую шестилетку, к 2030 году, мы уйдем от поставки commodities и перейдем к экспорту продуктов более высокого передела», — оптимистичен он.

Из России уже экспортируется около 70% выпущенной готовой продукции масложирового сектора, знает аналитик информационно-аналитического агентства OleoScope Кирилл Лозовой. Мировые цены на подсолнечное масло в декабре начали постепенно снижаться, а вслед на ними — и доходность экспортеров, отмечал тогда он.

По информации эксперта, за январь — ноябрь 2023 года Россия поставила на внешние рынки 6,13 млн т растительных масел, что на 39% больше по сравнению с аналогичным периодом 2022-го. В частности, отгрузки отечественного подсолнечного масла (его доля в структуре продаж всех видов масел превышает 65%) за 11 месяцев выросли на 37%, почти до 4 млн т. Основными его покупателями являются Индия (852 тыс. т) и Китай (818 тыс. т). Вывоз соевого масла возрос на 8%, до 632 тыс. т. Лидерами по закупкам стали Индия (181 тыс. т) и Алжир (180 тыс. т). А экспорт рапсового масла достиг 1,47 млн т (+71% к аналогичному периоду 2022 года). Более 90% указанного объема (1,3 млн т) было отправлено в КНР, информирует Лозовой.

Хотя ключевыми странами — импортерами отечественного растительного масла остаются Индия и Китай, в 2023 году поставки масел из России в страны Африки могут вырасти в 1,5 раза до более чем 850 тыс. т, обращает внимание эксперт OleoScope. Прирост произойдет на фоне ожидаемого наращивания отгрузок подсолнечного масла примерно в 2,5 раза. Для потребителей данного континента оно по-прежнему остается премиальной продукцией, но спрос постепенно растет. По информации Лозового, за 10 месяцев завершившегося года Россия отправила в Африку 652 тыс. т масел против 446 тыс. т за аналогичный период 2022-го. Увеличение отгрузок прослеживалось на фоне заметного прироста экспорта подсолнечного масла — со 178 тыс. т до 419 тыс. т.

Барьерами для серьезного наращивания объемов экспорта масложировой продукции в Африку являются как традиционные для других направлений вопросы с прохождением платежей и стоимостью логистики, так и специфичные для континента вопросы платежеспособности покупателей, добавляет Мальцев. Чтобы закрепить свою позицию на внешних рынках по масложировой продукции, нужно, во-первых, сохранить существующую сырьевую базу, считает он. Но она под вопросом даже на следующий сезон из-за возможных ограничений. Так, Минпромторг предлагает ввести квоту на импорт пестицидов. По мнению эксперта, такое решение, если оно будет принято, в первую очередь ударит по урожайности масличных культур. Кроме того, есть вопрос и по обеспеченности семенами, хотя отечественная селекция все же развивается — объем производства товарных семян с прошлого года увеличился вдвое, также растет локализация производства импортных гибридов в России. «Фактор доступа к высокопродуктивным семенам, <...> средствам производства, запчастям — если все это в комплексе сохранится, то мы сможем удержать планку по сырью», — верит эксперт.

Вывоз как источник привлечения инвестиций

Согласно данным «Агроэкспорта», экспорт мяса всех видов в 2023 году вырос на 14%. «Наше российское аграрное чудо случилось: Россия, которая когда-то ввозила 3 млн т мяса, стала устойчивым нетто-экспортером, — подчеркнул руководитель Национальной мясной ассоциации Сергей Юшин на стратегической сессии «Российский агроэкспорт 2023-2024». — И в 2023 году мы приблизились, если брать мясо, субпродукты, готовые изделия, к почти 800 тыс. т [экспорта], а сумма может достигнуть $2 млрд».

Эксперт считает, что спрос на качественные продукты питания в мире будет увеличиваться, при этом глобальное производство мяса к 2030 году должно вырасти на 14%. «Люди будут больше есть мяса. Россия — одна из немногих стран, у которой есть реальный потенциал наращивать производство с учетом природно-климатических условий, территорий, кормовой базы, — сказал Юшин. — Вопрос в том, сможет ли отрасль и дальше развиваться такими же опережающими темпами, потому что на данный момент она выходит на плато». В 2023 году, по оценкам эксперта, объем выпуска мяса в России составит 12 млн т.

Гендиректор информационно-аналитического агентства «Имит» Любовь Савкина объясняет устойчивое увеличение объемов вывоза отечественной мясной продукции тем, что она является одной из самых доступных на мировом рынке. «Чтобы оценить, какие у нас есть перспективы в плане экспорта мяса, нужно понимать, где мы находимся в ценовом сегменте», — обратила внимание она на конференции «Агроинвестора» «Агрохолдинги России». За 11 месяцев 2023-го на мировом рынке цены на российскую говядину в полутушах самые низкие и в среднем составляют $4,2 за 1 кг — цена на 9% ниже, чем за аналогичный период 2022-го. Второе место по ценам на говядину занимает Уругвай с $4,86/ кг. А, например, этот вид продукции из США стоит $6,2/кг, и по сравнению с аналогичным периодом 2023 года его стоимость увеличилась на 22%.

Отечественная свинина в полутушах на мировом рынке, по информации Савкиной, стоит $2,17/кг — она дороже бразильской ($1,91/кг), но дешевле европейской и китайской ($2,3/кг и $ 2,75/кг соответственно). За прошедший год цены на свинину в полутушах увеличились относительно 2022-го, в то же время свиные уши, которые пользуются хорошим спросом на рынке Китая, в среднем в России стоили $1,2/кг, или 111 руб./кг. В 2022 году их цена составляла 112 руб./кг. Стоимость данной позиции в Китае достигает $6/кг.

Российская тушка бройлера тоже находится в довольно конкурентоспособном ценовом сегменте: ее стоимость составляет $2 за 1 кг — это дешевле, чем в Европе и США, где бройлер стоит $2,86/кг и $2,74/кг соответственно. Однако Бразилия, которая является основным мировым поставщиком курицы, продает эту позицию по более низкой цене — $1,35/кг. «В России за год в долларовом выражении стоимость мяса птицы снизилась. Это связано с курсом валют, — пояснила Савкина. — В среднем за 11 месяцев 2023-го цены на тушку бройлера составили 170 руб./кг».

Именно мясо птицы было драйвером экспорта животноводческой продукции за все время существование программы «Экспорт продукции АПК», отмечал на мероприятии «Агроэкспорта» гендиректор Национального союза птицеводов Сергей Лахтюхов. В 2022 году был поставлен рекорд — более 350 тыс. т ушло на рынки более чем 40 стран. «Если бы не определенные сложности со стороны КНР, мы бы в 2023-м видели очередной рекорд», — сообщал он. При этом экспорт в последнее время служил основным источником привлечения инвестиций в птицеводческую отрасль, подчеркивал Лахтюхов. Например, в Бразилии доля продаж на внешние рынки к объему производства мяса птицы составляет примерно 30%, в США — около 20%. «Нужно ли нам стремиться к такому балансу? Обязательно! — считает эксперт. — Это не только выведет страну в число ведущих поставщиков на мировом рынке, но и позволит гарантировать обеспечение продовольственной безопасности благодаря наличию системного экспорта, который в случае чего позволит демпфировать возможные риски на внутреннем рынке, сохранив ключевые экспортные направления».

Основную долю в экспорте молочки занимают биржевые товары, прежде всего сухое обезжиренное молоко и сыворотка. По прогнозу Национального союза производителей молока (Союзмолоко), объем поставок за рубеж СОМ может составить около 12-14 тыс. т, сыворотки — более 20 тыс. т. По словам главы организации Артема Белова, в дальнем зарубежье приоритетными для поставок в данных сегментах являются три направления: Африка, Ближний Восток и Юго-Восточная Азия.

Наращивать экспорт молочных продуктов в 2023 году позволило анонсированное Минсельхозом субсидирование логистических затрат для предприятия молочной отрасли по повышенным ставкам, отмечает директор аналитического департамента Союзмолока Алексей Воронин. Отгрузки начались, в частности, в новые для российских производителей страны, такие как Саудовская Аравия, Алжир, Тунис, Филиппины, ведутся переговоры о поставках в Пакистан, Таиланд, Египет, Оман, на Кубу. «Это стратегически важные решения, на которые предприятия зачастую шли даже себе в убыток. Они делали это, понимая, что эти каналы сбыта имеют хороший потенциал с точки зрения дальнейшего развития отрасли. Внутренний спрос традиционно может меняться в зависимости от динамики доходов, а экспортные каналы — инструмент, балансирующий ситуацию на внутреннем рынке», — поясняет Воронин.

Сами производители молочной продукции стараются развивать торговлю с другими странами не только по биржевым товарам. Так, в ноябре производственная площадка крупнейшего молочного холдинга России ГК «ЭкоНива», расположенная в селе Щучье Воронежской области, прошла аттестацию для поставок готовой молочной продукции в Узбекистан. На заводе производят полутвердые и твердые сыры, а также творог и сметану. Группа начала поставлять продукцию в Узбекистан весной 2023 года. Экспортный ассортимент изначально включал классическое ультрапастеризованное молоко 1,5 и 3,2% жирности и молоко линейки «ЭкоНива Professional Line» жирностью от 1,5 до 3,2%. Перечисленную продукцию производят на аттестованном ранее заводе в пгт Анна Воронежской области. «Аттестация площадки в селе Щучье позволит познакомить жителей республики с более широкой линейкой натуральной молочной продукции “ЭкоНивы”, в том числе с премиальными твердыми сырами Dürr Classic и Dürr Zeller. На данный момент ведется подготовка к организации поставок с этого завода», — сообщала в конце осени пресс-служба компании. Кроме Узбекистана, холдинг отправляет собственную молочную продукцию в Казахстан, Китай, Белоруссию и Армению. Активно прорабатываются вопросы по выходу на рынки стран Юго-Восточной Азии и Ближнего Востока.

За рубежом пользуется спросом российская продукция не только из коровьего молока. Крупнейшее козоводческое предприятие России «Мирный-Адыгея» также планирует отправлять за рубеж свою продукцию. Объем первой поставки сухого козьего молока должен был составить до 50 т, осуществить ее планировалось до конца 2023 года, информировал в ноябре гендиректор компании Дмитрий Воронов. Предприятие также заинтересовано в поставках своей продукции в другие страны, такие как Алжир, ОАЭ, Саудовская Аравия, Бангладеш, Оман, Нигерия, Индонезия, Таиланд и Сингапур. «Сейчас мы можем поставлять порядка 50 т сухого козьего молока в месяц, а когда построим еще две молочно-товарные фермы на 6 тыс. голов — свыше 100 т в месяц», — делился руководитель планами.

Рост вопреки

Наращивание объемов аграрного экспорта идет, несмотря на наличие целого ряда всевозможных препятствий и ограничений. Одним из главных сдерживающих поставки фактором стало увеличение потребностей внутреннего рынка на фоне стагнации импорта продовольствия, что сократило товарные ресурсы для вывоза, обращает внимание Денис Терновский. «Масштабы экспорта в значительной степени определяются производством продовольствия внутри страны, при этом слабо задействуются возможности внутриотраслевой торговли — встречных поставок однотипных продуктов с отличающимися потребительскими свойствами, — комментирует он. — Именно на внутриотраслевой торговле базируются значительные объемы внешней торговли большинства стран — лидеров экспорта продуктов питания». Что касается удорожания логистики, сложностей с проведением платежей, экспортных пошлин — они снижали доходность вывоза, но не сильно ограничивали его объем, дополняет эксперт.

К концу 2023 года не оправдались ожидания существенного повышения мировых цен на зерно и рекомендации государства сдерживать его продажи, продолжает Терновский. Периодически возникающие предложения об ограничении отгрузок за рубеж отдельных продуктов повышают риски экспортеров, тем самым снижая их доходность и стимулы к расширению вывоза, полагает он.

Квотирование экспорта зерна из России началось в 2020 году, и с тех пор устанавливались различные лимиты на разные периоды. Так, в 2020-м ограничения были введены с 1 апреля по 30 июня, объем составил 7 млн т. В 2021 году правительство приняло решение о введении ежегодной квоты на вывоз зерна с 15 февраля по 30 июня. Кроме того, она стала тарифной и распределялась по историческому принципу. Таким образом, в 2021-м объем квоты составлял 17,5 млн т, в 2022-м — 11 млн т, в 2023-м — 25,5 млн т. Ограничения не распространяются на поставки в страны ЕАЭС. Также со 2 июня 2021 года в стране действует механизм зернового демпфера, который предусматривает плавающие пошлины на экспорт пшеницы, кукурузы и ячменя и возврат полученных от них средств на субсидирование сельхозпроизводителей. Размер пошлин рассчитывается еженедельно на основе ценовых индикаторов, основанных на ценах экспортных контрактов, которые регистрируются на «Московской бирже».

Отраслевые союзы и Торгово-промышленная палата неоднократно предлагали убрать пошлину в связи с ростом себестоимости производства зерна и низкими внутренними ценами. С инициативой об отмене данного сбора не раз выступала ассоциация «Росспецмаш». Президент организации Константин Бабкин отмечал, что отмена пошлин сроком на пять лет могла бы повысить доходность аграриев и помочь поддержать спрос с их стороны на сельхозтехнику. По его словам, одной из главных проблем российского рынка сельхозтехники сейчас является снижение доходности аграриев из-за запредельно низких цен на сельхозпродукцию и действующих экспортных пошлин на зерно. Инициативу поддерживает и Российский зерновой союз (РЗС): пошлина крайне негативно влияет на производство зерновых и накладывает дополнительные финансовые обременения на аграриев.

В конце ноября зерновой рынок взволновала информация о возможном запрете экспорта зерновых, если их запасы снизятся до 10 млн т. «Такие сообщения — это, скорее всего, перестраховка, но они только напрасно нервируют рынок», — комментировал тогда Дмитрий Рылько. «При том огромном урожае зерна, который собран в 2023 году, а также остатках с предыдущего года смысла в этой мере нет», — убежден Александр Корбут.

Тем не менее некоторые дополнительные ограничения на зерновом рынке все-таки были введены: с 11 декабря по 31 мая 2024 года правительство запретило вывозить твердую пшеницу. Решение направлено на обеспечение продовольственной безопасности и позволит поддержать стабильную ситуацию с ценами на продукцию из этого вида зерна на внутреннем рынке, объяснялось в заявлении властей. Впрочем, есть и ряд исключений, когда запрет на экспорт действовать не будет. Это в том числе вывоз твердой пшеницы для оказания международной гуманитарной помощи и в рамках международных межправительственных соглашений, поставки в Абхазию и Южную Осетию, а также в качестве припасов. В страны ЕАЭС твердую пшеницу разрешено экспортировать в пределах установленных распоряжением правительства квот при наличии разрешений, выдаваемых Минсельхозом.

«Если не говорить об основных статьях агровывоза — продукции зерновой и масложировой отраслей, — то важным в 2023 году с точки зрения перспектив развития внешней торговли стало изменение приоритетов стимулирования данного процесса, — говорит Терновский. — От мяса, запрет на вывоз которого активно обсуждается на фоне роста внутренних цен и введения квот на беспошлинный импорт, к молочной продукции, отгрузки которой начали активно развиваться». В августе председатель правительства Михаил Мишустин подписал постановление, согласно которому с 1 января 2024 года для российских экспортеров молочной продукции размер компенсации затрат на ее транспортировку вырастет с 25 до 100%. Документ определяет молоко, сливки, сыворотку, сливочное масло и сыры как приоритетные для перевозок.

В поддержку экспортерам

Государство оказывает содействие бизнесу в работе по открытию новых рынков. «Агроэкспорт» в 2023 году провел девять деловых миссий в зарубежных странах, в которых приняли участие более 200 российских и 600 иностранных компаний. Продолжает расширяться создаваемая федеральным центром Библиотека экспортера: она включает уже более 500 аналитических материалов, а количество разработанных экспортных гидов достигло 160. Одновременно для помощи российским экспортерам развивается сеть представителей Минсельхоза за рубежом. В завершившемся году при поддержке сельхозатташе заключено более 80 контрактов на сумму $1,7 млрд, отмечалось на мероприятии.

Птицеводческий сектор с октября действительно беспокоят периодические сообщения о возможных временных ограничениях поставок продукции в связи с повышением стоимости бройлера и куриных яиц. Минсельхоз даже подготовил соответствующие проекты постановлений. Возможное введение запрета министерство объясняло необходимостью предотвратить удорожание и нехватку мяса птицы и яиц, которые создают угрозу продовольственной безопасности России. «Учитывая изложенное, в целях сдерживания роста потребительских цен на социально значимую продукцию и недопущения дефицита предлагается установить временный запрет на вывоз отдельных видов мяса птицы за пределы территории Российской Федерации сроком на шесть месяцев», — говорилось в обосновании о необходимости подготовки документа.

Кроме того, в конце ноября Таможенная подкомиссия одобрила освобождение от ввозной таможенной пошлины поставки мяса домашних кур в Россию в объеме до 160 тыс. т на 2024 год. Решение принято для стабилизации цен на рынке птицеводческой продукции путем увеличения предложения на внутреннем рынке, сообщала пресс-служба правительства.

На момент подготовки статьи ограничения на вывоз продукции птицеводческой отрасли все-таки не были введены. «Самое вредное, что сейчас вообще можно сделать, — это вообще обсуждать ограничение экспорта мяса, тем более не понимая его структуру», — говорил тогда Сергей Юшин. «Кто бы из нас в прошлом году или на этапе зарождения федерального проекта мог представить, что всерьез будет обсуждаться вопрос закрытия вывоза. Это казалось нонсенсом», — отмечал и Сергей Лахтюхов. Беспокоиться не о чем, рынок яйца и мяса птицы в России стабилен и обеспечен собственной продукцией, успокаивала гендиректор Росптицесоюза Галина Бобылева. «На сегодня никаких проблем относительно птицеводческой продукции на продовольственном рынке нет и не может быть. У птицеводов есть все возможности и резервы для удовлетворения потребностей нашего населения», — заверяла она.

Совместными усилиями

В 2024 году завершается первый плановый цикл реализации федерального проекта «Экспорт продукции АПК», напомнил Сергей Левин в ходе стратегической сессии «Российский агроэкспорт 2023-2024». «Дальнейшее развитие поставок будет связано не только с выходом на новые рынки, но и с укреплением позиции российских компаний в тех странах, которые уже познакомились с нашим продовольствием. Это потребует от наших экспортеров адаптации как бизнес-процессов, так и экспортных продуктов под эти требования и активизации работы в ключевых странах-покупателях», — говорил он.

Драйвером роста российского экспорта АПК должно стать расширение поставок продуктов высокого передела, к которым относятся кондитерские изделия, уверен президент Ассоциации предприятий кондитерской промышленности «Асконд» Сергей Носенко. Несмотря на сложные внешнеэкономические условия, в 2023 году российский вывоз кондитерских изделий может увеличиться до $1,65-1,7 млрд против $1,6 млрд в 2022-м. «Однако экспорт готовой продукции имеет свою специфику по сравнению с сырьевыми товарами, так как в нем большую роль играет сила бренда, — обратил внимание Носенко. — Рассчитываем, что в следующем году будет запущен кондитерский зонтичный бренд Russian Sweets, который станет огромной поддержкой для отгрузок кондитерской продукции за рубеж».

О необходимости создания и продвижения отраслевого зонтичного бренда заявляют и производители молочной продукции. «Уже четвертый год “ЭкоНива” поставляет продукцию в Китай, где нашу продукцию ценят. Для жителей КНР Россия — это природа, экология и натуральность, поэтому зонтичный молочный бренд будет иметь хорошие перспективы на данном рынке», — считает президент холдинга Штефан Дюрр. Однако продвижение единого бренда, а вместе с ним и имиджа страны возможно только в рамках совместных усилий отрасли и государства, подчеркивает он.

Развитие такого бренда также является актуальным вопросом для экспортеров рыбы и морепродуктов. «Например, в Китае, как показало проведенное нами исследование, большинство потребителей до сих пор считают, что краб поставляется из США, хотя на 99% он импортируется из России, а тот же лосось все еще ассоциируют с Норвегией, — приводит примеры член советов директоров компаний ГК «Русский краб» и ГК «РРПК» Станислав Аксенов. — Отраслевой зонтичный бренд для рыбаков, а также активная поддержка государства в его продвижении на зарубежных рынках — крайне насущный вопрос».

Долгосрочное присутствие российской продукции АПК также зависит от инвестиций в технологии, в том числе непосредственно на зарубежных рынках. «Наша видение — инвестировать в целевые страны, расширять свое присутствие и становиться там своими», — поделился исполнительный директор ГК «Эфко» Сергей Иванов. Сама компания в декабре открыла центр прикладных исследований в Дубае. Именно этот регион выбран в качестве точки развития на рынках Юго-Восточной Азии и Африки. Однако успех в этих странах возможен лишь при развитии собственных отечественных технологий производства, настаивает топ-менеджер.

Свои офисы в КНР имеют «ЭкоНива» (в Сиане) и «Комос Групп» (в Шанхае). «Открыв собственную компанию в республике, мы узнали, кто наш конечный потребитель, научились управлять ценой, дистрибуцией и начали намного глубже понимать этот рынок», — рассказал исполнительный директор «Комос Групп» Кирилл Чечин. По его словам, следующим шагом должна стать кооперация российских экспортеров молочной продукции, с тем чтобы взаимно пользоваться услугами офисов друг друга в разных провинциях КНР, а также консолидация партий.

ГК «Русагро» локализовала в Китае производство бутилированного подсолнечного масла, под рынок страны была создана торговая марка «Лето Красно». «Нужно понимать, что в КНР, Африке, Индии, государствах MENA российские компании с их готовой продукцией никто не ждет, мы интересны как поставщики сырья, — обращает внимание руководитель управления по экспортным продажам масложирового бизнеса «Русагро» Алексей Карпов. — Если же бизнес хочет заходить в эти государства с собственными торговыми марками, с продуктами высокого передела, то перед ним стоит большая задача по изучению рынка, производству продукта, который соответствует ожиданиям и требованиям этого рынка, поиску партнеров и каналов сбыта».

Экспорт уже является драйвером развития целого ряда подотраслей АПК, подчеркнул на мероприятии «Агроэкспорта» Дмитрий Краснов. Расширение географии поставок, развитие логистики и дистрибуции, открытие представительств за рубежом, создание брендов под конкретные рынки, работа с зарубежными сетями и индустрией HoReCa, адаптация продукции под религиозные требования — все эти шаги чрезвычайно важны для дальнейшего развития российского экспорта. И качественный скачок будет связан именно с этими направлениями, выразил уверенность он.