Портал "Птицеводство"

|

14.03.2019

Мясо бройлера стало дешеветь

Такая динамика может сохраниться до майских праздников. Один из пиков продаж мяса птицы приходится на начало шашлычного сезона.

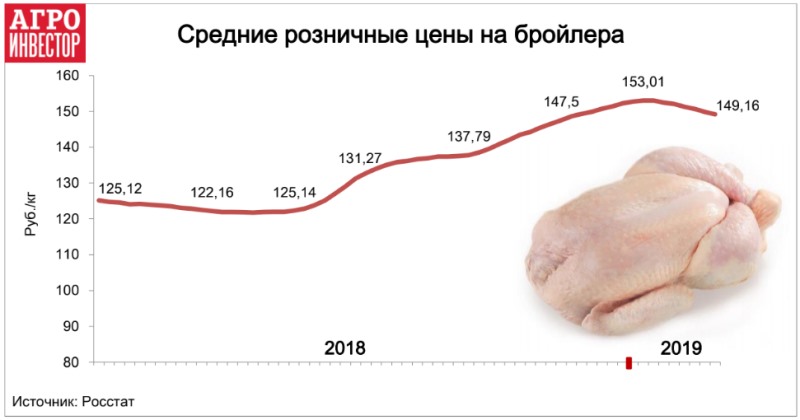

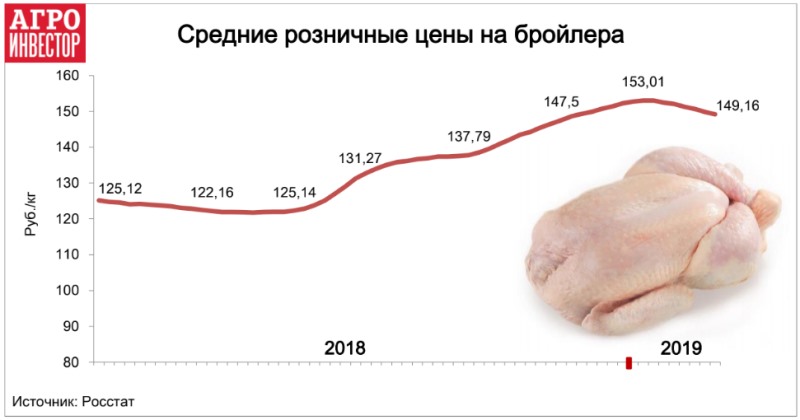

По данным информационно-аналитического агентства ИМИТ, ко второй декаде марта оптовые цены на мясо бройлера снизились на 4,8% по сравнению с февралем. Однако в рознице они уменьшаются медленнее. Согласно Росстату, к 11 марта курица подешевела только на 0,7% относительно конца февраля и на 0,8% — к концу 2018 года, до 149,16 руб./кг против 151,36 руб./кг в последнюю неделю декабря. Год назад к 12 марта бройлер в рознице стоил 122,84 руб./кг, примерно на этом же уровне цена держалась до начала июня, а затем начала расти.

Президент консалтинговой компании Agrifood Strategies Альберт Давлеев прогнозирует, что до третьей декады апреля цены на мясо птицы продолжат снижение в пределах 5%. «Более резкого падения цен мы не ожидаем из-за ограниченной возможности птицеводов нарастить уже сокращенные объемы посадки птицы, дефицита инкубационного яйца, а также высоких цен на кормовое зерно», — прокомментировал он «Агроинвестору». Затем не позднее, чем за неделю цены выйдут сначала на февральский, а затем и на январский уровень, считает Давлеев. Окончание Великого поста в конце апреля, Красная горка и начало «дачно-шашлычнго» сезона на майские праздники традиционно вызывают один из самых высоких ежегодных пиков продаж мяса птицы, поясняет он.

Для оптовых цен снижение сейчас является нормой: после завершения новогодних праздников происходит сезонное сокращение спроса. С наступлением Великого поста оптовые цены находят «дно» и разворачиваются вверх к началу шашлычного сезона, соглашается руководитель направления стратегического маркетинга группы «Черкизово» Андрей Дальнов. «Розничные цены, как правило, более стабильны, однако к началу лета снижение должно стать существеннее (его глубина будет зависеть от политики розничных сетей), что поможет росту спроса на мясо бройлера», — полагает он.

Впрочем, если на рынке свинины по какой-то причине случится обвал цен, то в перспективе одного-полутора месяцев аналогично могут себя повести и цены на бройлера, поскольку это субституты для мясопереработчиков, продолжает Давлеев, обращая внимание, что сейчас цены на свинину уже заметно снизились по сравнению с рекордными уровнями второй половины 2018 года. Правда, он не исключает, что птица наоборот может и подорожать, если в России будут обнаружены новые вспышки гриппа птиц, который значительно ограничивает производственный и дистрибуционный потенциал птицеводческих компаний.

В январе промышленное предложение мяса птицы снизилось на 3%, с учетом отрицательной динамики к лету можно ожидать возвращения оптовых цен на бройлера на приемлемый для производителей уровень, предполагает Дальнов. «Проблема в том, что цена на нестабильном оптовом рынке редко бывает равновесной (моменты, когда спрос равен предложению). По инерции она может слишком глубоко уйти вниз, — предупреждает он. — Особенно, если сети решат сдерживать снижение розничных цен и таким образом увеличить свою маржу. В этом случае до конца года произойдет «санация» - рынок покинут наименее эффективные производители». По словам Дальнова, такой сценарий наименее приемлем как для производителей, так и для их клиентов. Производителям трудно работать какое-то время с низкой рентабельностью, а сетям и мясопереработчикам вряд ли понравится последующий неизбежный отскок цен вверх, поясняет он.

По мнению Давлеева, самый главный вызов для птицеводческой отрасли сегодня — это дороговизна и непрекращающийся рост стоимости сырьевой базы: кормового зерна, соевого шрота, витаминов, других кормовых ингредиентов, ветпрепаратов, оборудования, инкубационного яйца. «Все это в комплексе значительно сокращает денежный поток, вынуждает компании снижать объемы посадки птицы или качество кормовых рецептур, уменьшать требования к качеству продукции, что неизбежно приводит к сокращению объемов производства, — рассказывает он. — На уровне отдельных компаний, особенно в период низких цен реализации готовой продукции и повышения цен на корма, эти факторы приводят к кассовым разрывам, финансовым потерям, проблемам с кредитованием и даже к приостановке деятельности и банкротствам». В группу риска прежде всего входят мелкие и средние региональные компании, уточняет он.

В такой ситуации крупные вертикально интегрированные холдинги, особенно с федеральной дистрибуцией, несколькими производственными площадками, собственной переработкой, кормовой и племенной базой, имеют гораздо больше возможностей для синергетической экономии средств на разных этапах производства, продолжает Давлеев. Более того, они даже выигрывают от ухода с рынка более мелких компаний, которые таким образом отдают им своих потребителей. Поэтому крупные игроки сами могут снизить объемы производства, чтобы стабилизировать цены или придать им положительный тренд, рассуждает он.

Отечественное птицеводство, как и во всех странах мира, переживает активную фазу процессов концентрации отрасли, главным образом через поглощение более успешными компаниями менее успешных, отмечает Давлеев. И эта тенденция будет только усиливаться, пока в России не останется не более двух десятков игроков, из которых пятерка лидеров будет производить не менее 80% всей продукции птицеводства, считает он. В 2018 году 20 крупнейших российских компаний вместе выпустили почти 4,1 млн т бройлера в живом весе или около 66% от объема производства мяса птицы во всех сельхозорганизациях страны. В том числе на топ-5 лидеров пришлось 2,3 млн т или около 34% от общего объема.

По данным информационно-аналитического агентства ИМИТ, ко второй декаде марта оптовые цены на мясо бройлера снизились на 4,8% по сравнению с февралем. Однако в рознице они уменьшаются медленнее. Согласно Росстату, к 11 марта курица подешевела только на 0,7% относительно конца февраля и на 0,8% — к концу 2018 года, до 149,16 руб./кг против 151,36 руб./кг в последнюю неделю декабря. Год назад к 12 марта бройлер в рознице стоил 122,84 руб./кг, примерно на этом же уровне цена держалась до начала июня, а затем начала расти.

Президент консалтинговой компании Agrifood Strategies Альберт Давлеев прогнозирует, что до третьей декады апреля цены на мясо птицы продолжат снижение в пределах 5%. «Более резкого падения цен мы не ожидаем из-за ограниченной возможности птицеводов нарастить уже сокращенные объемы посадки птицы, дефицита инкубационного яйца, а также высоких цен на кормовое зерно», — прокомментировал он «Агроинвестору». Затем не позднее, чем за неделю цены выйдут сначала на февральский, а затем и на январский уровень, считает Давлеев. Окончание Великого поста в конце апреля, Красная горка и начало «дачно-шашлычнго» сезона на майские праздники традиционно вызывают один из самых высоких ежегодных пиков продаж мяса птицы, поясняет он.

Для оптовых цен снижение сейчас является нормой: после завершения новогодних праздников происходит сезонное сокращение спроса. С наступлением Великого поста оптовые цены находят «дно» и разворачиваются вверх к началу шашлычного сезона, соглашается руководитель направления стратегического маркетинга группы «Черкизово» Андрей Дальнов. «Розничные цены, как правило, более стабильны, однако к началу лета снижение должно стать существеннее (его глубина будет зависеть от политики розничных сетей), что поможет росту спроса на мясо бройлера», — полагает он.

Впрочем, если на рынке свинины по какой-то причине случится обвал цен, то в перспективе одного-полутора месяцев аналогично могут себя повести и цены на бройлера, поскольку это субституты для мясопереработчиков, продолжает Давлеев, обращая внимание, что сейчас цены на свинину уже заметно снизились по сравнению с рекордными уровнями второй половины 2018 года. Правда, он не исключает, что птица наоборот может и подорожать, если в России будут обнаружены новые вспышки гриппа птиц, который значительно ограничивает производственный и дистрибуционный потенциал птицеводческих компаний.

В январе промышленное предложение мяса птицы снизилось на 3%, с учетом отрицательной динамики к лету можно ожидать возвращения оптовых цен на бройлера на приемлемый для производителей уровень, предполагает Дальнов. «Проблема в том, что цена на нестабильном оптовом рынке редко бывает равновесной (моменты, когда спрос равен предложению). По инерции она может слишком глубоко уйти вниз, — предупреждает он. — Особенно, если сети решат сдерживать снижение розничных цен и таким образом увеличить свою маржу. В этом случае до конца года произойдет «санация» - рынок покинут наименее эффективные производители». По словам Дальнова, такой сценарий наименее приемлем как для производителей, так и для их клиентов. Производителям трудно работать какое-то время с низкой рентабельностью, а сетям и мясопереработчикам вряд ли понравится последующий неизбежный отскок цен вверх, поясняет он.

По мнению Давлеева, самый главный вызов для птицеводческой отрасли сегодня — это дороговизна и непрекращающийся рост стоимости сырьевой базы: кормового зерна, соевого шрота, витаминов, других кормовых ингредиентов, ветпрепаратов, оборудования, инкубационного яйца. «Все это в комплексе значительно сокращает денежный поток, вынуждает компании снижать объемы посадки птицы или качество кормовых рецептур, уменьшать требования к качеству продукции, что неизбежно приводит к сокращению объемов производства, — рассказывает он. — На уровне отдельных компаний, особенно в период низких цен реализации готовой продукции и повышения цен на корма, эти факторы приводят к кассовым разрывам, финансовым потерям, проблемам с кредитованием и даже к приостановке деятельности и банкротствам». В группу риска прежде всего входят мелкие и средние региональные компании, уточняет он.

В такой ситуации крупные вертикально интегрированные холдинги, особенно с федеральной дистрибуцией, несколькими производственными площадками, собственной переработкой, кормовой и племенной базой, имеют гораздо больше возможностей для синергетической экономии средств на разных этапах производства, продолжает Давлеев. Более того, они даже выигрывают от ухода с рынка более мелких компаний, которые таким образом отдают им своих потребителей. Поэтому крупные игроки сами могут снизить объемы производства, чтобы стабилизировать цены или придать им положительный тренд, рассуждает он.

Отечественное птицеводство, как и во всех странах мира, переживает активную фазу процессов концентрации отрасли, главным образом через поглощение более успешными компаниями менее успешных, отмечает Давлеев. И эта тенденция будет только усиливаться, пока в России не останется не более двух десятков игроков, из которых пятерка лидеров будет производить не менее 80% всей продукции птицеводства, считает он. В 2018 году 20 крупнейших российских компаний вместе выпустили почти 4,1 млн т бройлера в живом весе или около 66% от объема производства мяса птицы во всех сельхозорганизациях страны. В том числе на топ-5 лидеров пришлось 2,3 млн т или около 34% от общего объема.

Автор:

Татьяна Кулистикова, Елена Максимова

Источник:

www.agroinvestor.ru