|

Лидеры добавили мяса. «Агроинвестор» составил четвертый ежегодный рейтинг крупнейших производителей

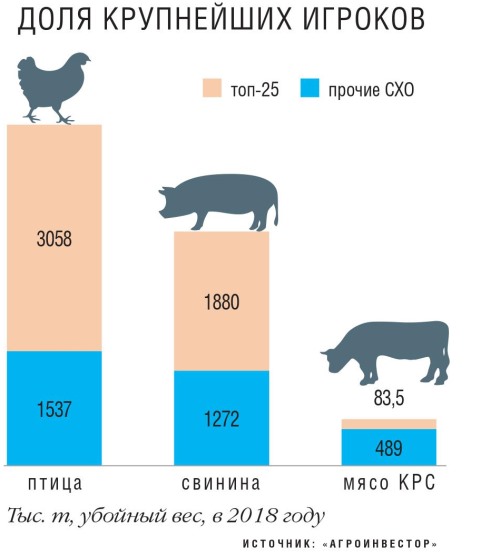

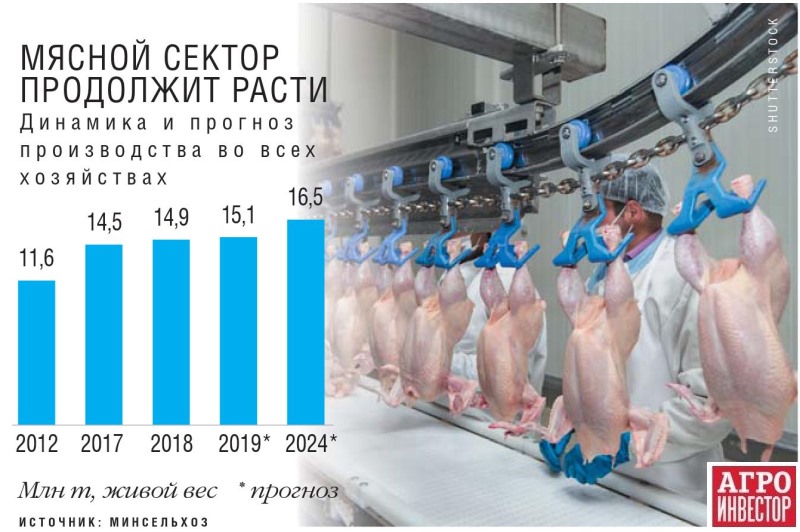

«ЧЕРКИЗОВО» ПЛАНИРУЕТ ПРЕВЫСИТЬ ПЛАНКУ В 1 МЛН ТОННПо данным Росстата, в прошлом году все хозяйства страны произвели почти 10,6 млн т мяса (здесь и далее — в убойном весе, если не указано иное) — на 2,6% больше, чем в 2017-м. Средний темп роста в топ-25 составил около 9%, позитивную динамику продемонстрировали 18 компаний из списка. Участники рейтинга в сумме произвели 2,9 млн т мяса бройлера — примерно на 100 тыс. т меньше, чем годом ранее, но тем не менее это 62% от общероссийского объема и около 68% от совокупного выпуска в сельхозорганизациях. Также лидеры рынка произвели 1,88 млн т свинины (+0,18 млн т к 2017 году) — 51% от общего показателя по стране и 60% — в сельхозорганизациях. Кроме того, оценочно они выпустили свыше 80 тыс. т говядины и около 126 тыс. т индейки. Если по говядине доля компаний из рейтинга составляет лишь около 13% в общем производстве сельхозорганизаций, то по индейке — 49%.

M&A внесли коррективы

Хотя в этот раз состав участников первой пятерки рейтинга изменился, как и в трех предыдущих списках лидеров рынка, первое место заняла группа «Черкизово». За прошлый год она нарастила производство мяса более чем на 47 тыс. т (здесь и далее разница рассчитана по убойному весу) до 702,1 тыс. т. Кроме повышения эффективности и выхода на проектную мощность существующих площадок, компания запускала новые свинокомплексы, а также приобрела у «Приосколья» птицефабрику «Алтайский бройлер» за 4,6 млрд руб. Результаты работы предприятия в декабре 2018-го учтены в объеме производства «Черкизова».

В этом году холдинг планирует увеличить выпуск мяса еще почти на 20% до более чем 1,1 млн т в живом весе и стать первой российской компанией, которая преодолеет отметку в 1 млн т, рассказывает главный аналитик «Черкизова» Андрей Дальнов. Значительнее всего — с 626 тыс. т до 769 тыс. т в живом весе — должно увеличиться производство бройлера. Такую динамику обеспечат сделки M&A, которые компания заключила ранее. Кроме «Алтайского бройлера», в прошлом году она выкупила долги «Белой птицы» на 6,5 млрд руб. В сегменте свиноводства запланирован органический рост на 34 тыс. т до 284 тыс. т в живом весе. Также благодаря выходу на полную мощность совместного с испанской Grupo Fuertes проекта «Тамбовская индейка» выпуск индейки в этом году составит 57 тыс. т против 50 тыс. т в 2018-м (обе цифры в живом весе).

Второе место занял «Мираторг» — крупнейший в России производитель говядины и свинины. Также холдинг выпускает мясо бройлера, телятину и в этом году начал поставлять на рынок ягнятину. В 2018-м он произвел в сумме 510,8 тыс. т мяса — на 24 тыс. т больше, чем годом ранее (результат 2017-го был скорректирован, поскольку была обнаружена неточность в ранее предоставленных компанией данных; с учетом этого в прошлом рейтинге холдинг должен был быть не на втором, а на третьем месте). Согласно планам развития, компания продолжит наращивать объемы. В частности, она реализует проект удвоения свиноводческого кластера, увеличивает стадо КРС, а также в феврале этого года заключила соглашение с правительством Брянской области о расширении комплекса по выращиванию, убою и переработке бройлеров. Стоимость проекта — 4,6 млрд руб. Он предполагает запуск новых площадок для выращивания птицы общей мощностью 16 млн голов в год. Объем производства увеличится на 40 тыс. т в год.

С четвертой на третью строчку поднялась группа «Ресурс», ставшая лидером рейтинга по приросту производства в натуральном выражении. За прошлый год она увеличила выпуск бройлера на 121 тыс. т до 461,2 тыс. т. Такая динамика в том числе стала результатом проведенной ранее сделки — покупки у холдинга «Приосколье» Инжавинской птицефабрики в Тамбовской области. Общая проектная мощность предприятий компании составляет до 730 тыс. т в живом весе, уточняет представитель группы. В этом году она намерена увеличить объем примерно до 680 тыс. т в живом весе, или около 510 тыс. т в убойном.

Холдинг «Приосколье», занимавший второе место в трех предыдущих рейтингах, в этот раз покинул топ-3, став лишь четвертым. В 2018 году он произвел 380,2 тыс. т мяса бройлера — на 108 тыс. т меньше, чем по итогам 2017-го, и стал лидером падения объемов среди участников списка. В том числе в Белгородской области было выпущено 443,5 тыс. т, в Алтайском крае — 63,5 тыс. т (обе цифры в живом весе), сообщила представитель компании. Поскольку алтайская площадка перешла к «Черкизову», а о планах расширения объемов в Белгороде холдинг не сообщал, по итогам этого года «Приосколье» с большой долей вероятности не войдет в первую пятерку при условии сохранения прежних показателей. Правда, не исключено, что компания вообще последний раз попадает в рейтинг как независимый игрок: в апреле стало известно, что «Черкизово» ведет переговоры о покупке ее оставшихся активов. В начале марта ФАС сообщала о поступлении нескольких ходатайств, поданных физическим лицом и связанных с приобретением долей в уставном капитале входящих в «Приосколье» компаний. Годом ранее аналогичное ходатайство подавал основной собственник «Приосколья» Геннадий Бобрицкий, в результате чего он консолидировал 100% акций «Алтайского бройлера» и позднее продал его «Черкизову».

НА РАЗВИТЫХ РЫНКАХ СВИНИНЫ ДОЛЯ ТОП-3 ДОСТИГАЕТ 50%

Замыкает первую пятерку «Агрокомплекс» им. Н. Ткачева с оценочным показателем 284 тыс. т. В прошлом топ-25 он был на шестой позиции. Компания не ответила на запрос и не уточнила данные, ее годовой отчет к моменту написания статьи еще не был опубликован. По оценке Росптицесоюза, в прошлом году все площадки холдинга выпустили почти 291 тыс. т бройлера в живом весе, объемы производства свинины отраслевые эксперты оценили в 64,5 тыс. т в живом весе, говядины — на уровне 16 тыс. т в убойном.

«Черкизово» хочет накормить госструктуры

Лидер мясного рынка — «Черкизово» — параллельно с планами увеличения производства прорабатывает и стратегию реализации дополнительных объемов продукции. «Несмотря на то, что основным каналом поставок останется розница, группа продолжит развивать альтернативные направления и прежде всего HoReCa, а скорее — HRI (hotels, restaurants, institutions), — рассказывает Андрей Дальнов. — В последней аббревиатуре самыми важными для группы являются «R» — рестораны и «I» — «институты государства». По его словам, «Черкизово» уже является ведущим поставщиком крупнейших ресторанных сетей быстрого питания и планирует стать одним из основных поставщиков продуктов питания в государственные структуры: образовательные и медицинские учреждения, учреждения Министерства обороны, компании с государственным участием. В перспективе канал HRI может занять до 20% в выручке «Черкизова», оценивает Дальнов. Долю продажи в сегменте HoReCa, согласно отчету компании за 2018 год, в среднесрочной перспективе планируется увеличить с 5% до 15-20%. В частности, в этом году группа планирует начать поставки в McDonald’s и в прошлом году провела необходимые подготовительные и сертификационные мероприятия.

Другим важным альтернативным каналом реализации является экспорт. Открытие Китая для российских птицефабрик означает, что поставки любимых китайцами позиций — лапок, крыльев и, возможно, желудков — станут очень прибыльными, предполагает Дальнов. «Черкизово» планирует наращивать отгрузки лапок и крыльев. Целевой показатель доли экспорта в выручке — 10-15%. Группа также планирует развивать «гибридные» поставки — экспорт продукции для ресторанных сетей за рубежом, добавляет он. «Для сравнения, у американских производителей мяса на альтернативные рознице каналы может приходиться до 50% продаж, — сравнивает Дальнов. — Такая структура помогает стабилизировать динамику маржинальности и сбалансировать влияние розничных сетей». Согласно годовому отчету группы, в 2018-м в сегменте мяса птицы на долю экспорта пришлось 3,2% от общего объема продаж.

Кто обеспечил прирост

Самый значительный органический рост среди участников топ-25 продемонстрировала компания «Агроэко». Она реализует проект увеличения производства свинины и за прошлый год прибавила 43 тыс. т, или 52%, что позволило ей подняться с 19-го на 16-е место со 124,2 тыс. т. Директор по производству «Агроэко» Евгений Найденов поясняет, что объем вырос благодаря выходу на полную мощность свинокомплексов третьей очереди, которые запустили в конце 2016-го — начале 2017 года. Кроме того, после вспышки африканской чумы свиней возобновил работу комплекс «Краснянский». В этом году планируется запустить шесть свинокомплексов в Тульской области, а в 2021-м начнут работу еще шесть площадок в Воронежской области. Кроме того, в апреле компания начала строить мясоперерабатывающий комбинат, его ввод также намечен на 2021 год. «Мощность переработки составит 1,2 млн свиней в год (в одну смену)», — уточняет Найденов.

Почти одинаковую позитивную динамику продемонстрировали «Агро-Белогорье» и «Великолукский свинокомплекс»: первая компания прибавила 31,5 тыс. т, вторая — 31,8 тыс. т. «Великолукский свинокомплекс» поднялся с 12-й на десятую строчку. В прошлом году он выпустил 168,3 тыс. т свинины и в 2019-м продолжит увеличивать производство. В планах компании рост примерно на 44 тыс. т в живом весе, говорит ее представитель. «Агро-Белогорье» со 171,1 тыс. т также поднялось на две строчки и занимает девятое место. Это стало возможно благодаря выходу на проектную мощность пяти новых комплексов. В этом году холдинг намерен увеличить производство еще примерно на 10 тыс. т в живом весе, при этом фактические показатели работы будут примерно на 16% выше производственной программы. Также у компании есть молочное стадо, однако объем производства говядины она не уточняет, равно как и некоторые другие участники рейтинга, для которых это направление не является профильным. Разница между девятым и восьмым местом составляет около 25 тыс. т — маловероятно, что у «Агро-Белогорья» такой объем выпуска говядины, поэтому отсутствие данных, по всей видимости, не влияет на позицию холдинга в рейтинге.

А вот, например, «АгроПромкомплектация» теоретически могла занять не 13-е, а 12-е место — их разделяют 9,7 тыс. т, однако также не уточнила показатели по говядине. У компании три молочных комплекса общей мощностью 17,5 тыс. голов КРС, а значит, есть и шлейф от дойного стада. Кроме того, в 2018 году «АгроПромкомплектация» сформировала новое направление деятельности: открыла ферму по откорму бычков в Тверской области, площадка рассчитана на содержание 250 животных. Тем не менее и без учета говядины в прошлом году холдинг продемонстрировал заметный рост, увеличив производство свинины примерно на 23 тыс. т до 150,2 тыс. т, и поднялся на одну строку в списке.

АПК «Дон» увеличила объем выпуска свинины на 13,8 тыс. т до 81,1 тыс. т и переместилась с 25 места на 21-е, став таким образом лидером роста с точки зрения изменения позиций в рейтинге. Оценочно около 12 тыс. т прибавила «КоПитания», но при этом она осталась 15-й с объемом 136,4 тыс. т. Компания не ответила на запрос, на ее сайте актуальных показателей нет. По данным Национального союза свиноводов, в прошлом году компания выпустила почти 108 тыс. т свинины, производство птицы отраслевые эксперты оценили на уровне 70 тыс. т (обе цифры — в живом весе).

«Сибирская аграрная группа» в прошлом году почти на 19% увеличила производство свинины за счет выхода на проектную мощность «Томского» свинокомплекса. Птицефабрика «Томская» прибавила 8%. Компания постоянно ищет возможности для расширения бизнеса, сейчас в основном это приобретения и реконструкции перспективных комплексов, говорит представитель группы. В целом производство мяса в холдинге выросло примерно на 11 тыс. т до 147,1 тыс. т, однако, несмотря на такую динамику, он переместился с 13-го на 14-е место. А вот «Ариант», хотя и добавил меньше — 9,6 тыс. т свинины, тем не менее поднялся с 24-го на 23-е место с показателем 77,5 тыс. т.

Еще пять участников рейтинга за прошлый год увеличили производство мяса менее чем на 5 тыс. т. Так, группа «Продо» прибавила 4,8 тыс. т и со 167,8 тыс. т заняла 11-е место. В предыдущем топ-25 она была девятой. В прошлом году мощность отдельных предприятий холдинга возросла в связи с реализацией инвестиционных проектов по модернизации и расширению производства. Например, в январе была завершена модернизация «ПродоПтицефабрика Калужская» стоимостью 5 млрд руб. Проектная мощность предприятия выросла более чем на треть до 63 тыс. т в живом весе. А в октябре было открыто три новых птичника в Тюменской области, к 2021 году там будет построено еще шесть корпусов и реконструировано столько же имеющихся, рассказывает представитель «Продо». Кроме того, продолжается первый этап модернизации «Омского бекона».

Примерно на 4 тыс. т увеличила производство «Здоровая ферма». Правда, с объемом 106 тыс. т она опустилась с 16-го на 17-е место. В 2018 году компания выпустила 89,6 тыс. т мяса птицы и около 16,4 тыс. т свинины. «Динамика связана в том числе с улучшением производственных показателей компании, укреплением позиций бренда „Здоровая ферма“ на Урале, с ростом присутствия продукции на территории Сибири, Поволжья, Дальнего Востока», — комментирует директор по маркетингу холдинга Елена Гуленкина. В этом году компания намерена произвести 93,2 тыс. т мяса птицы и 16,3 тыс. т свинины. Увеличение объемов по птице будет происходить на фоне органического роста компании. Общая проектная мощность ее предприятий составляет более 110 тыс. т бройлера и около 20 тыс. т свинины.

В конце 2018 года владельцем «Здоровой фермы» стала государственная холдинговая компания «Траст Птицеводческий холдинг», которая является дочерней структурой банка «Траст». На базе последнего ЦБ создал банк непрофильных активов. В марте этого года в него добавилось 69% «Русгрейн холдинга». Таким образом, в следующем рейтинге, возможно, будет представлен «Траст Птицеводческий холдинг», объединяющий мощности «Здоровой фермы» и «Русгрейна».

«Комос Групп» в прошлом году произвела 43,4 тыс. т свинины в живом весе — на 2,3 тыс. т меньше, чем в 2017-м, а также 52,2 тыс. т мяса птицы в живом весе (+0,5 тыс. т). По птице показатель вырос благодаря повышению среднесуточного привеса на «Удмуртской птицефабрике», сокращение по свинине связано с закрытием нерентабельной площадки — комплекса «Туклинский», поясняет представитель холдинга. Общая проектная мощность свинокомплексов и бройлерной птицефабрики группы — 93,3 тыс. т в живом весе. В этом году она планирует сохранить объемы по свинине на уровне 2018-го, а по птице увеличить показатель до 53,5 тыс. т в живом весе. В прошлом году «Комос Групп» была на 22-м месте с показателем 69,3 тыс. т, причем тогда компания предоставляла данные в убойном весе. Поскольку в этот раз показатели были указаны в живом весе, они были переведены в убойный по средним коэффициентам. И хотя по живому весу произошло снижение производства на 1,8 тыс. т, результат в убойном получился на 3,7 тыс. т больше, чем в топ-25 по итогам 2017 года — 73 тыс. т, очевидно, из-за разницы по выходу мяса. Если же отталкиваться от того, что в 2017-м производство составило 69,3 тыс. т и в 2018-м уменьшилось примерно на 1,8 тыс. т свинины, но прибавилось 0,4 тыс. т бройлера (обе цифры переведены в убойный вес), то объем мог составить 67,9 тыс. т. С таким результатом компания стала бы 25-й в рейтинге, однако, согласно методике, учитывалась цифра 73 тыс. т, так что холдинг занял 24-ю позицию.

«Агросила» увеличила производство бройлера на 2,5 тыс. т до 91 тыс. т, но она переместилась с 18-го на 19-е место. Также у компании есть молочное производство и ранее она занималась откормом бычков, однако ни для прошлого, ни для этого рейтинга не уточнила показатели по говядине. Поскольку ее отставание от предыдущего участника топ-25 составляет почти 13 тыс. т, скорее всего, дополнительные объемы говядины вряд ли бы повлияли на позицию «Агросилы».

Агрогруппа «Хорошее дело» (входит в мордовскую группу компаний «Сфера») в прошлом году выпустила 103,6 тыс. т мяса, в основном бройлера (101,9 тыс. т). В 2018 году по сравнению с 2017-м предприятие произвело на 1,4% больше мяса птицы и на 9,2% больше говядины, а вот показатель по свинине уменьшился на 19,2%, рассказывает представитель холдинга. Хотя итоговый объем производства и вырос на 1,2 тыс. т, компания потеряла одну позицию в рейтинге и заняла 18-е место. В 2018 году мощности входящего в агрогруппу убойного предприятия «Юбилейное» были загружены примерно на 83%, резерв по увеличению объемов есть как на участке по производству мяса птицы, так и по выпуску говядины и свинины. В этом году «Хорошее дело» планирует нарастить производство птицы на 10% до 149,2 тыс. т в живом весе, также незначительно прибавит выпуск свинины.

Рокировка производителей индейки

Новый участник рейтинга — компания «Дамате» — не попала в топ-25 по итогам 2017 года: тогда она произвела около 66 тыс. т индейки, а «входной билет» был на уровне 67 тыс. т. Однако за прошлый год холдинг увеличил производство до 88 тыс. т и сейчас занял сразу 20-е место. Компания продолжает реализацию проекта расширения мощностей до 155 тыс. т к 2020 году. В 2019-м она планирует выпустить 140 тыс. т индейки. Кроме того, холдинг реализует проект производства баранины в Ставропольском крае за 2 млрд руб. Плановая мощность — до 15 тыс. т в год.

При этом другой некогда ведущий игрок рынка индейки, «Евродон», бывший по итогам 2017-го 21-м — покинул список лидеров. Из-за финансовых и эпизоотических проблем производство в компании уменьшилось, в прошлом году она выпустила лишь 45 тыс. т. ВЭБ, основной владелец холдинга, под контроль которого компания перешла после серии вспышек гриппа птиц, рассматривает вариант передачи компании в операционное управление стратегическому инвестору, также обсуждаются сценарии продажи холдинга. При этом будет проведена полная санация площадок, к июлю должен завершиться убой всего оставшегося коммерческого стада индейки. Среди возможных покупателей «Евродона» называются «Черкизово», «Ресурс» и «Дамате». Стоимость активов — минимум 10 млрд руб. Первый зампред правления ВЭБа Михаил Кузовлев говорил, что ВЭБ хочет определиться с покупателем в мае. К середине мая новый владелец «Евродона» не был известен. При этом в конце апреля губернатор Ростовской области Василий Голубев предложил создать на базе «Белой птицы» и «Евродона» крупный экспортный кластер. По его словам, уже есть «стратегическая компания», которая готова приступить к реализации таких планов. «Она обладает большим опытом в сфере птицеводства, является крупнейшим экспортером продукции из мяса птицы в России», — уточнял губернатор. По данным Росптицесоюза, первое место по вывозу мяса птицы занимает «Ресурс».

Если внутренний спрос на бройлера уже удовлетворен и из-за низкой отпускной цены этому рынку особо некуда расти, то с уходом с рынка «Евродона» для других крупных производителей индейки появились перспективы занять освободившуюся нишу, полагает Анастасия Владимирова из «Вальтер Констракшн».

Игроки теряют в объеме

Семь участников рейтинга в прошлом году уменьшили производство мяса, правда, в основном незначительно. Так, выпуск бройлера в холдинге СИТНО снизился до 0,5 тыс. т до 67,7 тыс. т. Правда, при этом компания переместилась с 23-го на 25-е место. Результат «Рависа» оказался на 1,5 тыс. т ниже уровня 2017 года. Компания заняла 23-ю позицию с 75,9 тыс. т, тогда как в прошлый раз была 20-й.

«Русагро» сократила производство свинины на 1,9 тыс. т до 159,9 тыс. т и переместилась с 10-го на 12-е место. Ранее в рейтинге Национального союза свиноводов группа выбыла из тройки лидеров рынка и стала четвертой, пропустив вперед «Агро-Белогорье». В прошлом году «Русагро» продолжила реализацию проектов в Тамбовской области и Приморском крае, а также приобрела белгородского производителя и переработчика свинины — «КапиталАгро». Выпуск первой товарной продукции на новых тамбовских площадках начнется в середине этого года, в Приморье — в 2021-м. Тогда же компания планирует построить еще два комплекса в Тамбовской области и увеличить мощность производства еще на 38 тыс. т. Уже в 2019 году группа рассчитывает довести выпуск свинины до более чем 250 тыс. т в живом весе. Инвестиции «Русагро» в мясной бизнес в прошлом году составили 9,4 млрд руб., в этом вложения могут удвоиться.

«Чароен Покпанд Фудс» (входит в тайскую CP Foods) также продемонстрировал негативную динамику производства, хотя снижение было и небольшим — около 0,9 тыс. т до 236,5 тыс. т. Производство бройлера осталось примерно на уровне 2017-го, а по свинине произошло снижение из-за вспышки африканской чумы свиней, поясняет представитель холдинга. В этом году он намерен выпустить 100 тыс. т свинины в живом весе, объем мяса бройлера должен остаться на прежнем уровне. «Дальше по свинине будем расти за счет гринфилда и M&A, по бройлеру — за счет M&A», — комментирует представитель компании. Ее планы не меняются: вертикальная интеграция в свино- и птицеводстве и выход в мясопереработку с концентрацией на высокомаржинальном продуктовом сегменте. Долгосрочная цель — лидерство в этих секторах.

В апреле пресс-служба Минвостокразвития сообщила, что тайская группа проявляет интерес к запуску инвестиционных проектов на Дальнем Востоке, в том числе рассматривает возможность строительства свиноводческого комплекса и птицефабрики по выращиванию бройлеров в Приморском и Хабаровском краях. Также в конце апреля «Коммерсантъ» сообщал, что «Чароен» интересуется покупкой холдинга «Белгранкорм», однако детали переговоров к моменту подготовки этой статьи еще не были известны. В 2017 году CP Foods планировала купить Останкинский мясокомбинат, однако сделка так и не состоялась.

Сам «Белгранкорм» по итогам прошлого года стал одним из лидеров падения показателей производства, сократив выпуск бройлера и свинины почти на 25 тыс. т до 261 тыс. т. Такое снижение стоило компании места в первой пятерке, и она оказалась лишь шестой. Холдинг выпустил 279,3 тыс. т бройлера вместо плановых 345,5 тыс. т и 66 тыс. т свинины при плане в 67,9 тыс. т (все цифры в живом весе).

ПТИЦЕВОДСТВО УВЕЛИЧИТСЯ НА 2,7%

Еще значительнее — на 29,8 тыс. т — уменьшился показатель «Белой птицы». По данным Росптицесоюза, компания произвела 262,3 тыс. т бройлера в живом весе, или около 196,7 тыс. т в убойном. Однако, несмотря на такую динамику, она осталась на восьмом месте. В конце 2017 года у группы возникли финансовые проблемы после объявления о санации Промсвязьбанка братьев Алексея и Дмитрия Ананьевых. В июле 2018-го на ростовских площадках «Белой птицы» началась консервация производства, а в феврале этого года структура «Ресурса» обратилась в ФАС с ходатайством о получении в пользование этих активов. В конце прошлого года долги двух других дивизионов в Курской и Белгородской областях приобрела группа «Черкизово». Таким образом, по всей видимости, «Белая птица» последний раз участвует в рейтинге как самостоятельный производитель.

Прибавка с расчетом на экспорт

В нынешней пятерке лидеров по производству мяса вероятны изменения, связанные с возможной покупкой «Приосколья» группой «Черкизово», кроме того, каким-то образом будут перераспределены оставшиеся активы «Белой птицы», комментирует исполнительный директор «Ринкон менеджмент» Константин Корнеев. «Для сделки M&A нужны средства. Если говорить о топ-5, то по крайней мере можно предположить, как они могут быть профинансированы. Компании из нижней части рейтинга могут кого-то купить только с помощью банков, а при нынешнем уровне EBITDA и не самой высокой доходности этого рынка они, скорее всего, отнесут такие сделки к высокорисковым и не будут их финансировать, — рассуждает он. — А приобрести кого-то только за свои средства такие игроки вряд ли смогут».

В ближайшие годы консолидация птицеводческой отрасли усилится за счет покупки крупнейшими компаниями более мелких предприятий, вторит ему руководитель проектов практики АПК компании «НЭО Центр» Екатерина Михалева. За последние пять лет средний темп роста отрасли составил 5,3%, подсчитывает она, однако в 2018-м рынок прибавил лишь 0,7%, причем в третьем и четвертом кварталах динамика была отрицательной. «Снижение темпов роста говорит о полной насыщенности рынка птицы, банкротстве неэффективных и закредитованных производств с последующим вытеснением их с конкурентного рынка», — отмечает Михалева. С 2014 года ситуация в птицеводстве была достаточно сложной, поскольку цены были стабильно низкими, а производственные ресурсы дорожали, поясняла в ходе конференции Russian Meat & Feed Industry замгендиректора Росптицесоюза Елена Степанова. В результате у некоторых производителей возникли серьезные финансовые проблемы. «Отдельные компании сокращали свои объемы, чтобы каким-то образом минимизировать затраты», — уточняла она.

Тем не менее крупнейшие игроки мясного рынка будут закреплять набранные темпы, продолжат наращивать производственные показатели сразу по нескольким направлениям и выводить некоторые виды продукции на внешние рынки, считает партнер консалтингового направления компании «Вальтер Констракшн» Анастасия Владимирова. «Крупные агрохолдинги продолжат пользоваться приоритетной государственной поддержкой и открывать новые предприятия или расширять действующие», — уверена она. Доля лидеров рынка по итогам года может достигнуть 5,2 млн т, предполагает Владимирова, но добавляет, что рассчитывать на рост потребления мяса и мясных продуктов в 2019—2020 годах не приходится: из-за снижения покупательной способности спрос будет повышаться медленно.

Однако Корнеев думает, что возможности роста лидеров рынка ограничены в том числе невысокой рентабельностью и не самой привлекательной ценой реализации. «Я бы осторожно говорил о росте действующих игроков, скорее они могут покупать друг друга, и речь будет идти о перераспределении объемов. А увеличение производства возможно только в случае расширения экспортных поставок», — допускает он.

Производство мяса птицы в этом году прибавит около 2,7% и достигнет 5,11 млн т, несмотря на то, что рынок уже насыщен, прогнозирует Росптицесоюз. Дополнительные объемы выпуска будут ориентированы преимущественно на экспорт, который в 2019-м может увеличиться в 1,7 раза до 310 тыс. т, рассказывала Степанова. К 2024 году производство птицы должно достигнуть 5,55 млн т при потребности внутреннего рынка на уровне 5,14 млн т. Россия занимает четвертое место в мире по обеспечению потребления мяса птицы — 33,7 кг/чел., притом что среднемировой показатель составляет 16,2 кг/чел., сравнивала она. Сейчас союз считает внутренний рынок сбалансированным и отмечает, что компании направляют ресурсы в реконструкцию и модернизацию предприятий в том числе с учетом требований стран, которым в перспективе они планируют продавать свою продукцию.

При этом экспорт нужно развивать с точки зрения закрепления долгосрочных позиций, акцентирует Корнеев. «Понятно, что есть целевая программа, но бизнес не нужно торопить. Если на внешнем рынке хорошая цена, то нужно туда выходить, искать клиентов и спокойно занимать позиции, — советует он. — Например, те же китайцы в силу другого менталитета долго принимают решение, и если мы будем спешить, то может создаться впечатление, что у нас тяжелая ситуация с излишками продукции и можно давить на поставщиков по условиям работы». В перспективе мы вполне можем вывозить в Китай 300-400 тыс. т мяса птицы. Но поскольку у нас не самая низкая себестоимость и наши компании не могут быть в паритетных условиях с бразильскими, то правильная стратегия — это поступательное движение. «За год или два сложно занять устойчивые позиции на зарубежных рынках, тем более что у наших компаний относительно небольшой опыт международного сотрудничества», — добавляет Корнеев.

Также он обращает внимание, что инвестиционные фазы игроков должны совпадать с разработкой каналов продаж. Например, если в этом году у компании появился экспортный контракт, условно говоря, на 100 тыс. т, то инвестиции в обеспечение этого объема должны быть как минимум в следующем году, поскольку в этом логичнее снижать нагрузку на внутреннем рынке, чтобы скорректировать цену. А уже под проработанные каналы поставок на внешние рынки нужно создавать новые мощности либо в России, либо за рубежом.

Новых инвесторов не будет?

В прошлом году топ-20 компаний произвели 65% свинины в стране (в живом весе, от доли выпуска в сельхозорганизациях), что на 3% больше, чем в 2017-м, напоминает Михалева. Это говорит о том, что в секторе, как и в птицеводстве, продолжается консолидация. Однако настоящая консолидация в свиноводстве начнется в ближайшие три-пять лет, пока же продолжается органический рост, отмечает гендиректор Национального союза свиноводов Юрий Ковалев. Среди причин в первую очередь он называет ухудшение финансового положения производителей из-за изменения рыночной конъюнктуры. Также компании могут выставляться на продажу из-за того, что их нынешние владельцы стареют, а наследников, готовых продолжить бизнес, у них нет. По словам Ковалева, консолидация будет считаться состоявшейся, когда доля топ-3 приблизится к 50%. У нас же тройка крупнейших игроков пока выпускает около 23% свинины. В этом году свиноводство останется драйвером мясной отрасли и, по прогнозу союза, вырастет на 4-5% (150-170 тыс. т). Экспорт свинины в этом году может увеличиться на 15-20% до 100 тыс. т.

На фоне продолжающегося расширения производства и вероятного увеличения импорта в 2019 году ожидается снижение среднегодовых оптовых цен на свинину на 5-10%, прогнозирует Национальный союз свиноводов. Цена будет самой низкой за последние пять лет — около 95 руб./кг с НДС «с перспективой дальнейшего снижения», не исключает Ковалев. «Самую тяжелую ситуацию мы ожидаем в 2020 году, когда выйдут на проектную мощность все строящиеся сейчас комплексы», — подчеркивает он. Поэтому необходимость повышать операционную эффективность становится особенно острой: в условиях новой конъюнктуры рынка только самые эффективные предприятия смогут получать прибыль. Тех, кто не сможет улучшить показатели, ждет банкротство.

Михалева также отмечает, что высокая волатильность цен в моменты повышенного спроса связана с тем, что большая часть свинины реализуется в охлажденном виде. «В будущем рынок должен отреагировать на это и увеличить объемы заморозки для снижения волатильности оптовых цен и повышения логистической доступности свинины, в том числе для развития экспорта, — полагает она. — Государству необходимо разработать механизмы поддержки отрасли в критические периоды (например, временное прерывание экспортных поставок) и субсидировать временное хранение замороженной продукции».

При этом ситуация на рынке свинины во многом определяет положение дел в птицеводстве, в том числе влияет на цену, обращает внимание Корнеев. По мнению Михалевой, оптовые цены на мясо птицы будут снижаться в ближайшие пять лет за счет усиления конкуренции, а также из-за давления других видов мяса, прежде всего свинины. «Осторожно-консервативный сценарий — скорее всего, в 2019-м убытка у птицеводов не будет, но и рентабельности прошлого года — тоже, — полагает Корнеев. — Расходы объективно растут, сказывается повышение инфляции и НДС, а доходы потребителей не увеличиваются пропорционально этому повышению». Также следует учитывать риски возникновения вспышек эпидемий (АЧС, грипп птиц), которые повлияют как на ситуацию внутри страны, так и на экспортный потенциал.

В целом на рынке мяса сложилась высокая конкуренция, потому что он уже достаточно насыщен, учитывая нынешний уровень потребления. Если бы он был выше, что в принципе возможно, то и у компаний было бы больше возможностей для наращивания объемов производства, не исключает Корнеев. Однако по мере снижения реальных располагаемых доходов населения конкуренция будет только усиливаться. Поэтому появление в отрасли новых игроков эксперт считает нецелесообразным. Влиться в рынок кому-то, чьи объемы сопоставимы с показателями топ-5, абсолютно невозможно. «Если же ты не входишь в топ-5, то не получаешь сопоставимого эффекта по экономике производства и себестоимости, — рассуждает Корнеев. — Даже новые потребительские тренды типа спроса на квазифермерские и экопродукты, доставку еды и др. в первую очередь будут обеспечиваться за счет крупных игроков: они могут диверсифицировать для этого существующие площадки или создавать новые».

Барьеры для входа на рынок новых игроков довольно высокие, соглашается Михалева. За счет высоких изначальных вложений и длительного срока окупаемости вложения в производство мяса не выглядят привлекательными для новых инвесторов, считает она. «Сейчас основными инвесторами в такие проекты являются действующие предприятия из числа лидеров, которые расширяют свой бизнес за счет строительства новых мощностей и синергетического эффекта масштабов, а также сделок M&A», — комментирует Михалева. При этом единственным ограничителем для роста их бизнеса она считает наличие каналов сбыта. А поскольку у ведущих игроков они хорошо развиты, в том числе благодаря наличию собственной переработки и торговых сетей, то трудно определить, какой максимальный объем мяса может выпускать один холдинг, оставаясь при этом эффективным и прибыльным, заключает она.

Как составлялся рейтинг

В основе рейтинга открытые данные компаний, информация о производителях свинины и мяса бройлера, которые агрегируют Национальный союз свиноводов и Росптицесоюз, а также экспертные оценки. Показатели компаний, вошедших в лонг-лист, уточнялись путем обзвона и направления письменных запросов. Запрашивались объемы как в живом, так и в убойном весе, однако большинство компаний предоставили данные только по живому. В этом случае «Агроинвестор» пересчитывал показатели в убойный вес согласно коэффициентам, которые использует Росстат для сельхозорганизаций: 0,75 для птицы (для индейки — 0,82), 0,78 для свиней и 0,58 для КРС.

Объемы производства компаний, не уточнивших показатели производства, оценивались на основе открытых источников: информации с официальных сайтов, в том числе годовых отчетов, новостных публикаций, корпоративных изданий; документов, размещенных на порталах раскрытия информации; данных отраслевых союзов и оценок экспертов; материалов СМИ и региональных администраций. Итоговые цифры в таблице были округлены до десятых долей. Сноска «оценка» ставилась, если объем производства хотя бы одного вида мяса у компании был оценен только источниками на рынке. Оценки рассчитаны как среднее арифметическое показателей, озвученных экспертами. Данные отраслевых союзов, которые ранее были представлены в их специализированных рейтингах, даны без сносок. Если компания озвучивала результат, отличный от показателей союзов, то в зачет брались именно ее цифры как первоисточника. Список не претендует на безоговорочную полноту данных и не исключает, что на рынке есть и другие крупные игроки, по тем или иным причинам не попавшие в анализ, а также что объемы производства у компаний могут отличаться от расчетных показателей, в том числе из-за разницы коэффициентов убойного выхода.