Портал "Скотоводство"

|

Эксклюзивно для стейк-хаусов. Говядина в России оказалась ограниченно востребованной

Общее поголовье КРС во всех категориях российских хозяйств в 2019 году, так же как и в 2018-м, от месяца к месяцу демонстрирует отрицательную динамику — в среднем на 1% ниже соответствующего периода прошлого года, информирует Институт конъюнктуры аграрного рынка (ИКАР). По данным Росстата, в прошлом году в стране произведено в общем 1605 тыс. т говядины в убойном весе. В сельхозпредприятиях производство КРС на убой в 2018-м, напротив, выросло относительно показателей 2017 года — на 5,8% до 986 тыс. т.

ПОГОЛОВЬЕ КРС В СЕЛЬХОЗПРЕДПРИЯТИЯХ ВЫРОСЛО НА 5,8%

«Такой динамики на рынке говядины в России давно не наблюдалось, — акцентирует внимание эксперт ИКАР Анна Кудрякова. — В 2017-м прирост составил лишь 1,3%, а в предыдущие года значения и вовсе были отрицательные». В этом году в промышленном сегменте заметное увеличение производства отмечается только в ЦФО, так как именно в центральной части страны располагаются крупнейшие производители говядины от специализированных пород КРС. Остальные регионы демонстрируют снижение, добавляет она. По итогам первого квартала 2019-го положительная динамика в сельхозпредприятиях сохраняется на уровне 2,2%.

Расти без господдержки сложно

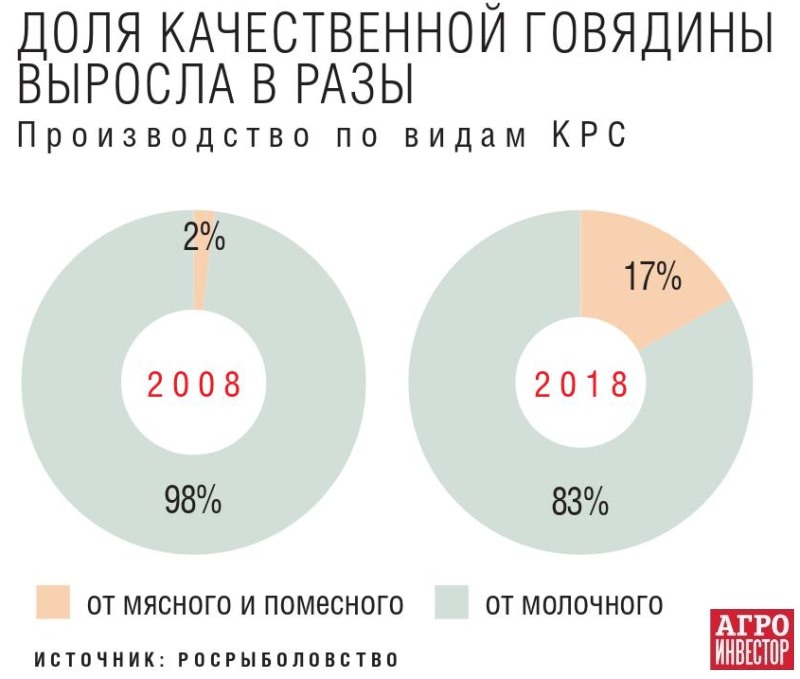

Интересной и позитивной тенденцией развития рынка говядины является изменение структуры производства, отмечает руководитель Национальной мясной ассоциации (НМА) Сергей Юшин. Неуклонно растет доля скота специализированных мясных и помесных пород, более эффективных и продуктивных. Теперь на таких животных приходится в общем поголовье более 17% по сравнению с 2% 10 лет назад. То есть говядины не от молочного скота Россия производит уже почти 280 тыс. т, подсчитывает он. И в ближайшие годы тенденция структурных изменений сохранится. «Молочное животноводство концентрируется на оптимизации процессов, на повышении отдачи от каждого животного, важны литры молока с головы, а не количество голов в стаде, — рассказывает эксперт. — Это одна из причин, почему общее поголовье КРС не растет, хотя и активное его сокращение прекратилось».

Значительный рост доли продукции мясного скотоводства в производстве говядины всех видов привел к тому, что государство, порадовавшись такому быстрому прорыву, решило завершить активную поддержку отрасли, комментирует глава Национального союза производителей говядины (НСПГ) Роман Костюк. «Сейчас осталась только общая субсидиарная поддержка, деньги на мясное скотоводство могут выдаваться по усмотрению властей в случае их заинтересованности в отрасли», — знает он. Кроме того, отдача от инвестиций в крупные перерабатывающие говядину предприятия оказалась меньше, чем ожидалось. Влияние оказало и несоответствие ожиданий покупки на откорм животных по бизнес-планам к реальному наличию качественного скота на рынке. Такая ситуация в результате привела к тому, что уже в 2017—2018 годах поголовье специализированного мясного КРС практически перестало расти, а в некоторых регионах стало уменьшаться, хотя и незначительно. «Без специальных программ поддержки и особого внимания властей шанс на дальнейшее развитие скотоводческой отрасли невелик», — констатирует эксперт. При этом у России еще есть потенциал — можно нарастить мясное маточное стадо до 3 млн голов при изменении региональных бизнес-моделей. Сейчас Костюк оценивает маточное поголовье КРС в стране в 1,1 млн, свыше 300 тыс. из них содержится в ЛПХ (существует почти 7 тыс. мелких фермеров, которые содержат до 100 голов).

По мнению гендиректора «Оренбив» (Оренбургская область, один из крупнейших производителей говядины) Марино Курры, стадо мясного и помесного КРС в России должно быть увеличено. «Больше фермеров должны заниматься именно этапом „корова — теленок“, чтобы обеспечить молодняк для дальнейшего откорма, — считает он. — Но в данный момент отрасли не хватает имеющейся господдержки. Во всех странах мира, где развито скотоводство, государство играет центральную роль, России тоже необходимо к этому стремиться».

ИЗ ТУШИ МЯСНОГО БЫКА МОЖНО ПОЛУЧИТЬ 100 НАИМЕНОВАНИЙ ПРОДУКЦИИ

Уровень поддержки недостаточен, соглашается глава КФХ «ДИК» (Калужская область, занимается производством говядины) Андрей Давыдов. Компания более 15 лет не пользуется кредитными и заемными средствами, а государственная помощь направлена именно на частичное возмещение затрат по привлеченным кредитам и на реализацию инвестпроектов. «Складывается ощущение, что все бюджетные деньги по программе уходят в „Мираторг“ [крупнейший российский производитель говядины от специализированных пород КРС — АИ]», — говорит он.

Выигрышный премиум-сегмент

Интерес к отечественной качественной говядине со стороны потребителей, особенно на фоне изменения курса валют, возрос, так как импортное мясо стало дороже. Можно сказать, даже появилась некая мода на говядину, произведенную в России, считает Роман Костюк. Доля потребления этого вида мяса в нашей стране сейчас чуть ниже среднемирового уровня, обращает внимание Юшин. Если на говядину в общем объеме потребления в мире приходится около 20%, то в России — 18%. Есть страны, где мяса КРС едят заметно больше, например в Бразилии, США, Аргентине, но это скорее особенности, связанные с кулинарными и историческими традициями, чем мировой тренд, добавляет эксперт.

Несмотря на увеличение объема производства говядины от специализированного скота, по ряду премиальных отрубов все еще сохраняется дефицит и растет спрос, несмотря на достаточно высокие цены. Но, по мнению Юшина, рынок развивается так, как и следует. «Если бы мы могли резко нарастить объемы производства говядины, то это не пошло бы на пользу игрокам: цены бы просто обвалились, и компании понесли потери», — думает он. Нехватка мяса создает возможности для «игр» с ценами в некоторых сегментах рынка, считает Роман Костюк. По данным ИКАР, в конце весны цена быков в полутушах составляла почти 249 руб./кг, что на 6% больше, чем на аналогичный период в 2018-м.

Говядина на внутреннем рынке разделилась на высококачественную и обычную потребительскую, рассказывает коммерческий директор информационно-аналитического агентства «ИМИТ» Любовь Савкина. Последнюю продают в основном на рынках. «Но за биобезопасность там отвечает сам производитель, и зачастую это или КФХ, или ЛПХ, — говорит она. — Такую продукцию HoReCa взять не может, как и торговая сеть. Существуют жесткие регламентированные правила по закупаемой ими продукции».

Обычная говядина — это вторичное производство в молочной отрасли, говорит гендиректор компании «Заречное» (Воронежская область, один из крупнейших производителей и переработчиков говядины) Сергей Ниценко. И хотя спрос на такую продукцию почти не падает, покупательская способность явно не дает расти потребительским ценам — говядина стоит почти столько же, сколько и свинина, что в корне неверно, учитывая разный объем затрат и изначальных вложений в бизнес, отмечает он. При этом стоимость живого скота увеличивается. На переработку «Заречное» закупает животных и у сторонних производителей. «Разница между закупкой и продажей итоговой продукции сокращается, также как и рентабельность производства», — добавляет Ниценко.

Премиальная говядина может стоить в рознице от 1 тыс. до 5 тыс. руб./кг, напоминает Юшин. «Последнее время активно развивается культура потребления высококачественных стейков, открываются гриль- и стейк-хаусы, бургерные. Да и дома все больше любителей мяса жарит не шашлыки, а ребрышки и рибай, — рассказывает он. — Продукция производителей премиальной говядины на пике: по сравнению с досанкционными временами спрос на нее вырос почти в 10 раз». По мнению эксперта, сейчас говядина наконец-то достигла уровня цен, который позволяет эффективным производителям хотя бы работать не в убыток себе. Однако высокорентабельным мясное скотоводство назвать нельзя, так как инвестиции возвращаются в лучшем случае за 11-12 лет. По словам Юшина, если бизнес строится с нуля, минимум первые четыре года инвестору придется только вкладывать — заниматься созданием пастбищ, строить фермы, откормочные площадки, закупать и выращивать молодняк, наращивать маточное поголовье

Из туши быка мясной породы можно получить до 100 разных наименований продукции. Получается минимум пять ценовых категорий, знает Роман Костюк. Итоговая цена во много зависит от типа открома — травяной (это более постное мясо) или зерновой (более жирное). В быке мясной породы есть классические отруба, которые предпочитает закупать сегмент HoReCa (рибай, стриплойн, миньон), которые составляют порядка 6-8% от туши. Есть со стороны ресторанов и спрос на шею (чак ай ролл, флет айрон), но в сумме это максимум 10-15% от туши. Остальные, так называемые альтернативные стейки, идут на реализацию в ритейл совсем по другой цене, рассказывает исполнительный директор агрохолдинга «Томский» (выращивание и убой КРС) Елена Аничкина. «Если „классика“ может стоить в опте 1,5-2 тыс. руб./кг, то альтернативные стейки (лопатка, рамп, оковалок

На внутренние цены продолжают влиять и импортные поставки. Именно из-за ввоза говядины на российском рынке нет баланса: дорогое сырье, дешевая «чужая» говядина, говорит Марино Курра. По данным ИКАР, в прошлом году импорт превысил 430 тыс. т. Завозится в основном недорогая «техническая» говядина, необходимая для наполнения предприятий по переработке. «Не хватает продукции пищевым гигантам, таким, как, например, McDonalds, — знает Роман Костюк. — Промышленное производство гамбургеров требует постоянных поставок сырья стабильного качества, но, увы, у наших производителей физически не хватает объемов, приходится использовать импорт».

Спрос нестабилен

Производители говядины от специализированных мясных и помесных пород КРС по-разному отзываются о спросе на свою продукцию. Перерабатывающие мощности «Оренбива» в 2018-м году были на 30% загружены собственным сырьем, компания выращивает скот пород герефорд, абердин-ангус, казахская белоголовая и др. Наибольшим спросом, по словам Марино Курры, пользуются отруба передней части, которые закупает как HoReCa, так и оптовые компании и торговые сети. Также продукция холдинга уходит и на экспорт.

Одним из основных поставщиков скота на убой для завода «Оренбива» является собственное предприятие компании «АгроСакмара», которая размещает животных на откорм в хозяйствах Башкортостана, Татарстана, Челябинской и Оренбургской областей. В этом году «АгроСакмара» планирует получить около 3,8 тыс. голов на убой общим весом 1,15 тыс. т.

Агрохолдинг «Томский» запустил первую очередь фермы, где идет откорм КРС породы герефорд, в 2017 году. В 2019-м компания ввела в эксплуатацию цех убоя и переработки мяса, до конца года он освоит около 350 голов. В целом мощности рассчитаны на 2 тыс. голов (640 т) ежегодно. Предприятие делает ставку на производство качественного мраморного мяса, особенный рисунок жира на котором создается благодаря специальному откорму. «Он включает три фазы: с рождения до восьми месяцев телята питаются материнским молоком, потом выходят на пастбище, добавляя в свой рацион свежую траву, а осенью переводятся на стойловое содержание и травяной откорм, — рассказывает Аничкина. — Последние же три-четыре месяца жизни животные находятся на усиленном зерновом откорме». Такая схема позволяет поставлять даже в розницу высококачественное мясо по приемлемым для потребителей ценам.

Поголовье скота швицкой (молочно-мясной) породы в хозяйстве «Частное подворье» (Владимирская область) не превышает 35 голов. Хотя основное направление для предприятия — молочное, производством говядины оно тоже занимается. «Спрос на мясо КРС не падает, даже несмотря на более высокую, чем на свинину и птицу, цену, — утверждает глава хозяйства Юрий Шерстов. — Но рентабельность, которую мы имеем — около 20% — не позволяет расширять производство».

А вот ферма «Полошково» (Тульская область) последние три года ощущает заметный спад спроса. На предприятии содержится 300 голов КРС мясных пород — шароле и герефорд. Мясо реализуется как в розницу, так и ресторанам. Объем продаж в месяц — до 5 т. «Редко кто покупает премиум-отруба, они стоят от 800 до 1 тыс. руб./кг, а мясо на фарш отдаем по 200 руб./кг, — говорит глава хозяйства Дмитрий Болотов. — Средний класс „вымылся“, остается уповать только на людей с высоким достатком, которые могут себе позволить роскошную трапезу». Рентабельность производства в последнее время составляет от 7 до 12%.

Маржинальность бизнеса по откорму КРС ежегодно снижается на 10-15%, сообщает в свою очередь глава КФХ «ДИК» (Калужская область) Андрей Давыдов. Свой проект — хозяйство выращивает КРС породы герефорд — он реализует с середины 1990-х. Окупить вложения в него удалось за пять лет. «Если до 2015-го рентабельность превышала 50%, то в последние годы этот показатель опустился до 25%», — делится руководитель. Продукцию — около 20 т в год — «ДИК» реализует через розничные сети и кругу постоянных частных покупателей. В 2019 году, несмотря на непростую рыночную ситуацию и рост затрат, хозяйство планирует увеличить производство на 15%.

Перспективы экспорта

По мнению Сергея Юшина из НМА, важным для рынка высококачественной говядины является открытие экспорта. В период, когда спрос внутри страны ниже, чем предложение, можно сбывать излишки за рубеж, избегая финансовых потерь. «И в принципе есть отруба, которые у нас менее востребованы, а в других странах пойдут на ура. Например, та же пиканья могла бы легко поставляться в Бразилию, — считает он. — В том числе по этой причине вывоз говядины постепенно растет — требуется диверсификация рынков сбыта и максимальная экономическая эффективность от продажи каждой части, каждого куска». Больше возможностей для экспорта появится с расширением поставок на рынки Японии, Гонконга, ЕС, Ближнего Востока, а также Китая.

Роман Костюк из НСПГ более скептичен: о каком экспорте может идти речь, если российским переработчикам не хватает сырья для переработки, задается вопросом он. «Нам нужно реализовывать потенциал глубокой переработки говядины, как это делают соседние страны», — говорит он. Например, в Казахстане по программе развития мясного скотоводства только на этот год выделено 10 млрд руб. для закупки мясных телок на маточное стадо. Холдинг «КазАгро» установил индикатив по финансированию приобретения импортного поголовья КРС в количестве 100 тыс. голов. За каждое животные компания предлагает высокую цену — от 85 до 110 тыс. руб.

Для сравнения, на российском рынке голова будет стоить 30-50 тыс. руб. «Получается, под боком партнер из Таможенного союза, который готов тратить миллиарды на ввоз животных. А у нас все еще говорят о реализации на внешние рынки стейков, другой разделки, и это при том, что самим критически не хватает просто сырья, — восклицает эксперт. — Тот же завод „Оренбив“ вынужден закупать бычков в Казахстане, так как у нас в стране их просто не хватает».

Развитие — в кооперации

Самым крупным производителем говядины от мясных пород КРС является «Мираторг», который уже инвестировал в развитие этого направления свыше 60 млрд руб. Поголовье КРС специализированной мясной породы абердин-ангус на фермах агрохолдинга сейчас превышает 600 тыс. голов, в планах — увеличить его до 1 млн голов в ближайшие несколько лет. Путь развития скотоводства в холдингах себя не оправдал, считает Роман Костюк. «Себестоимость теленка на больших производствах всегда получается выше, чем у мелкого фермера, — утверждает он. — В том числе поэтому крупных игроков, которые занимаются говядиной, в стране не более пяти».

В то же время последние три года продемонстрировали, что, несмотря на высокий спрос на этот вид мяса, фермеры все же неохотно идут в данную отрасль. Многие не обладают достаточными финансовыми возможностями для инвестиций и специальными знаниями. «К ЛПХ в этом плане взывать бесполезно, мелкие хозяйства могут прирасти максимум на 1-2 головы, поддерживать их точечно — значит пустить деньги на ветер», — говорит Костюк. Интеграция фермеров в процесс взаимодействия с крупными компаниями тоже пока «буксует», добавляет Юшин. Оказалось, что даже стабильных объемов заказов от предприятий небольшим хозяйствам недостаточно для того, чтобы решиться перейти в отрасль выращивания КРС.

Холдингов, которые сумели выстроить систему от рождения телят до убоя с действительно большим стадом, всего два — «Заречное» и «Мираторг». «И я бы не сказал, что кто-то стоит в очереди, чтобы заняться этим делом, — подтверждает Сергей Ниценко. — Слишком длительные циклы оборачиваемости, проще заниматься свининой». Система, которая действует во всем мире (например, в США имеется около 100 млн голов скота, из них свыше 50% содержится в фермерских хозяйствах не более чем на 100 голов), пока в России не приживается. Впрочем, действующая программа по грантовой поддержке мелких производителей может постепенно начать давать свои плоды, верит топ-менеджер.

Потребителю — и ресторана, и рознице — нужны стандартные продукты с постоянным качеством в соответствующей упаковке с гарантированным регулярным объемом поставок, обращает внимание Юшин. Если же в хозяйстве всего 20 голов, оно вряд ли сможет обеспечить стабильные поставки, а без этого современной рознице или сегменту HoReCa предприятие неинтересно. Поэтому, предлагает эксперт, небольшим производителям следует очень хорошо изучить вопрос кооперации с откормочными предприятиями и переработчиками.

Отрасли необходим партнер между мелкими и крупными компаниями, соглашается Костюк. Его задача — собрать сырье, откалибровать и отправить на переработку, перераспределив таким образом доход по всей цепочке. «Каждому следует занять свою узкую нишу, — уверен эксперт. — Весной у фермера родились телята — он их продал, следующий партнер доращивает их и собирает в большую партию, а затем реализует уже на откормочную площадку». Так у каждого участника этой схемы возрастает прибыль и сокращается период, за который ее можно получить.

Откорм КРС подразумевает длинные инвестиции. Если у компании есть возможность получить льготный кредит от банка за 1,5-2%, то срок окупаемости будет составлять примерно 7-8 лет, если кредит под 5% и выше, то деньги удастся вернуть не раньше, чем через 10-15 лет. При этом с учетом действующих цен на живой скот окупить инвестиции можно при мощности производства от 140 до 200 голов. «Это масштаб фермы, с которой уже можно получить неплохой уровень дохода», — знает Костюк. Такой проект производства, на котором будет содержаться только маточное поголовье и где даже не будут заготавливаться корма, обойдется от 25 до 40 млн руб., и 85% затрат придется непосредственно на покупку скота. При этом выручка на подобном предприятии будет составлять 7-8 млн руб./год. Интеграционным же инвесторам (без стартовых активов), для сравнения, потребуется от 300-400 млн руб. на минимальную ферму полного цикла с приобретением техники, объектов инфраструктуры и племенных животных.