Портал "Мясопереработка и обеспечение"

|

Агроинвестор: производители мяса идут в переработку за дополнительной маржой

Инвесторы научились выпускать сырье, но его переработку освоили далеко не все. Если в птицеводстве доля реализации неразделанных тушек сократилась до 40%, то свиноводы только начали идти по этому пути. Потребители генерируют спрос на охлажденные полуфабрикаты, колбасные изделия, напротив, теряют свои позиции. Тем не менее, приходя в переработку, компании зачастую стремятся развивать оба сегмента.

За последние несколько лет в производстве мяса птицы и свинины Россия приблизилась к уровню продовольственной безопасности. Первый сектор уже в прошлом году вышел на показатели, которых Минсельхоз планировал достичь только к 2020-му — 4,6 млн т. Свиноводческая отрасль за пять лет тоже прибавила около миллиона тонн и в 2016 году получила 3,3 млн т (обе цифры в убойном весе). В условиях насыщения рынков актуальными становятся инвестиции уже не в производство сырья, а в его переработку от разделки до выпуска охлажденных полуфабрикатов в потребительской упаковке и колбасных изделий.

Потребитель переходит на полуфабрикаты

2016 год четко обозначил консолидацию сегмента мясопереработки в структуре крупных агрохолдингов. Мясная отрасль ориентируется на удлинение производственной цепочки, комментирует ведущий эксперт Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько. «Компании хотят контролировать качество на всех этапах, поэтому теперь к выпуску сырья часто добавляется переработка, обычно это предпоследнее звено в холдингах, — говорит он. — Затем производители разрабатывают и запускают собственные бренды, линейки продуктов и выводят их в розницу».

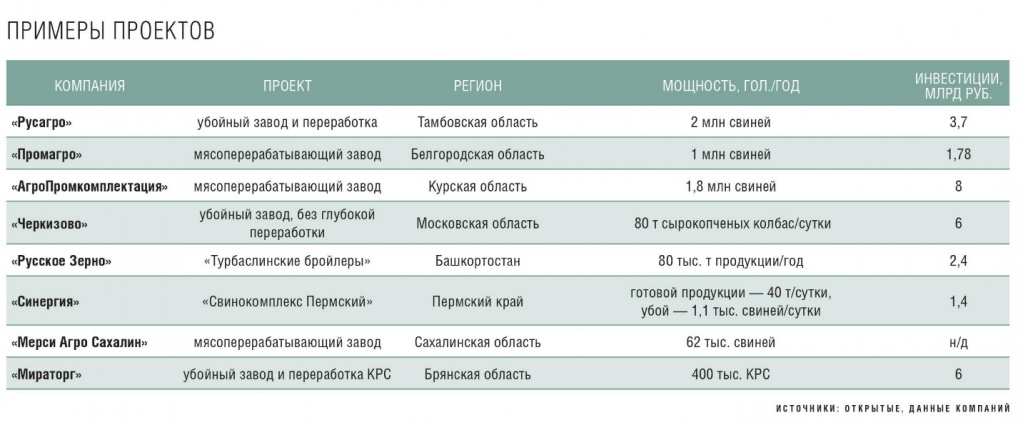

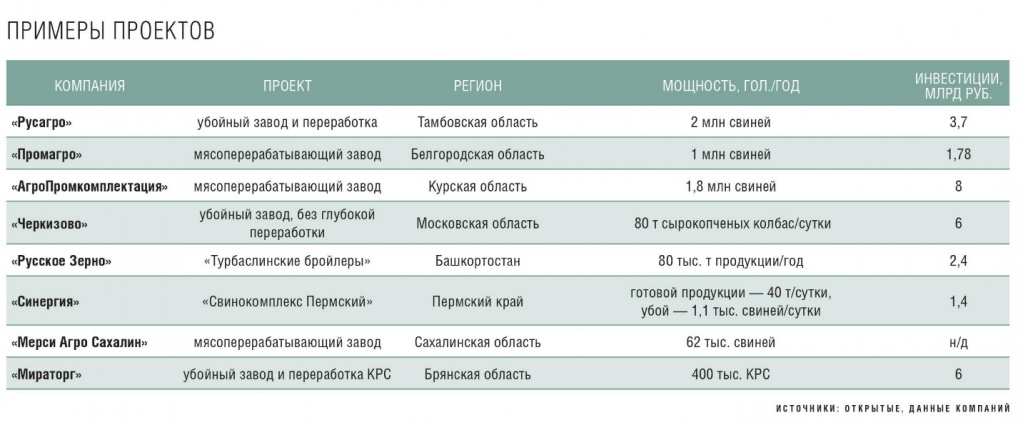

Вложения в переработку, как правило, начинаются со строительства линий, отдельных заводов по убою и разделке. Инвесторы, располагающие большими деньгами, идут дальше и вкладывают в производство охлажденных (реже замороженных) полуфабрикатов и даже колбасных изделий и деликатесов. Но это не всегда оправданно. «Переход к производству колбас и деликатесов, полуфабрикатов высокой степени готовности — рискованный шаг, — считает гендиректор проектно-конструкторского бюро «Бегарат» Татьяна Грамлих. — Колбасный рынок как минимум не растет, и конкуренция здесь очень высокая».

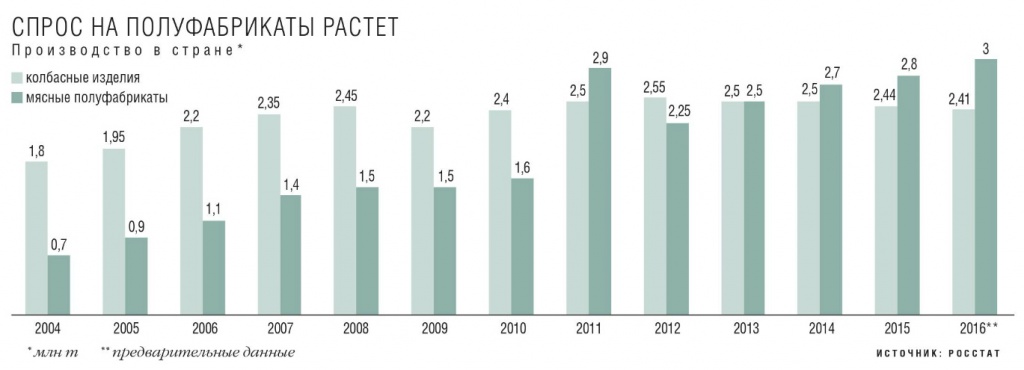

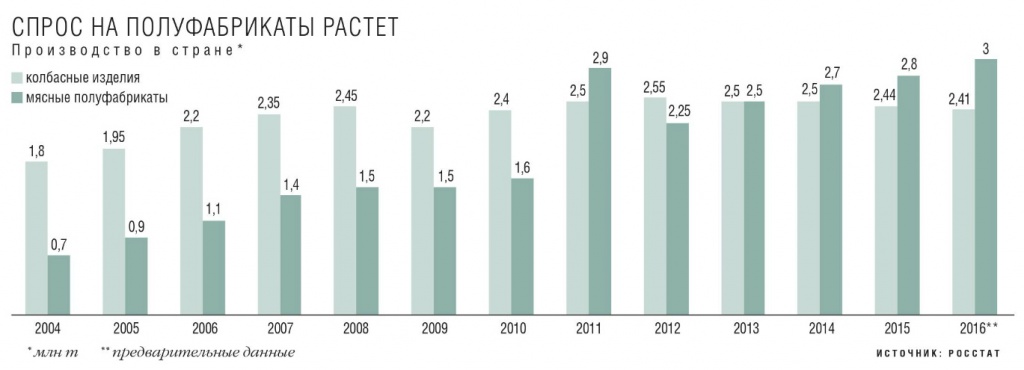

Производство колбасных изделий — сосисок, колбас, деликатесов и всего того, что можно сразу употребить в пищу — действительно сокращается, подтверждает Хотько. В 2016 году выпущено 2,4 млн т продукции, что на 1,5−2% меньше, чем в 2015-м. Пик производства на этом рынке пришелся на 2012 год, когда было произведено 2,55 млн т. С тех пор наблюдается только снижение. Сыграло роль падение доходов населения, что незамедлительно отразилось на спросе, особенно в дорогом сегменте сырокопченых колбас и деликатесов, поясняет эксперт. Свиноводам, например, сейчас выгоднее продавать свинину, а не колбасные изделия, особенно если учитывать то, что для реализации значимого объема сырья в виде колбасы ее нужно производить не менее 200 т в сутки, причем рецептур с большой долей свинины в составе. Заводов такой мощности даже среди существующих мясопереработчиков на сегодняшний день нет, обращает внимание Грамлих. Колбасный сектор сужается в том числе и вследствие того, что производители нередко используют нечестные методы работы — применяют добавки и пр., полагает гендиректор омской группы «Синергия» (с 2015 года под ее управлением находится свинокомплекс «Пермский») Александр Печерский. «У потребителей наблюдается очень серьезный кризис доверия, происходит смещение в сторону полуфабрикатов, — отмечает он. — Эти продукты удобны для пользования, скорее всего, спрос на них будет увеличиваться».

В производстве мясных полуфабрикатов непрерывный рост в 3−4% наблюдается с 2004 года. «По итогам 2016-го мы достигли объемов более чем в 3 млн т, — говорит Хотько. — Удобство и экономия времени при приготовлении пищи были оценены покупателями по достоинству: охлажденное и разделанное мясо стало драйвером роста для сектора полуфабрикатов». Также учитывается и ценовой фактор: колбаса обойдется дороже. Малый срок хранения охлажденных полуфабрикатов в данном случае не является недостатком: мясо можно просто заморозить впрок, добавляет Грамлих.

Доросли до брендинга и продаж

Что касается особенностей выпуска тех или иных видов продуктов переработки из конкретных видов мяса, то, например, среди производителей обычной, не элитной говядины, по словам Печерского, наблюдается повышенный интерес к рубленым полуфабрикатам: традиционным фаршу, котлетам, купатам и более модным продуктам — бургерам, чевапчичи и тефтелям (meatballs). Это направление растет как в рознице, так и в кейтеринге. Только в Москве работает 800 бургерных, за прошлый год их число выросло в 1,7 раза. А в городах-миллионниках, по данным газеты «Ведомости», общее число бургерных составляет более 2,2 тыс.

Производителям свинины интересны те же продукты, удобные благодаря отсутствию дополнительных затрат на логистику. «Переработку можно разместить в том же контуре комплекса, где производится мясо, не требуется больших капитальных вложений, только затраты на оборудование, — рассказывает Татьяна Грамлих. — Современные линии по большей части автоматические, мощностью до двух тонн в час — всего двух линий достаточно, чтобы выпустить 50 т продукции в сутки в ассортименте». Их окупаемость сильно зависит от того, как быстро удастся загрузить производство, но, по расчетам, не превышает пяти лет.

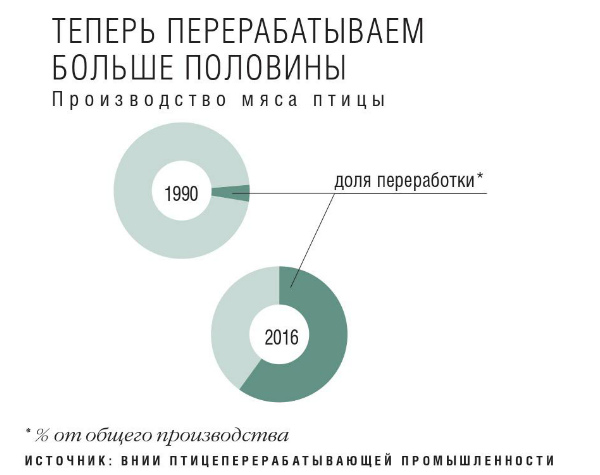

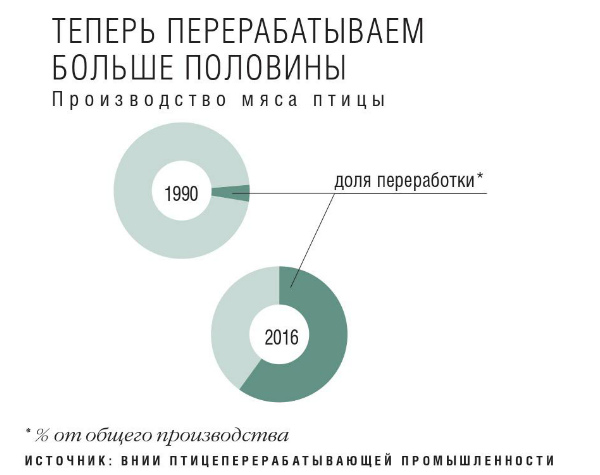

Безусловным лидером в формировании сегмента переработки является мясное птицеводство. В 1990 году — тогда еще в РСФСР — выпускалось около 1,8 млн т мяса птицы, из которых в переработку шло менее 5% — примерно 72 тыс. т. В общем объеме мясных полуфабрикатов консервы из мяса птицы занимали 1,6%, а колбасы — 0,3−0,4%, знает научный руководитель ВНИИ птицеперерабатывающей промышленности Виктор Гущин. «Разделка, производство полуфабрикатов стали активно развиваться уже в 2000-х, подстегнули развитие и когда-то завезенные из США окорочка», — говорит он. В прошлом году из 4,6 млн т мяса птицы на переработку было отправлено 2,2−2,3 млн т. В виде тушек реализуется только 40% от общего промышленного производства.

C усовершенствованием оборудования по обвалке для птицеводов наступили «золотые» времена. Качественное отделенное от костей мясо является очень удобным сырьем. «Если вручную можно было обработать 25 тушек за смену, то теперь машины, отделяющие крупнокусковое мясо, способны заменить десятки людей», — подчеркивает Гущин. Производители постоянно стремятся расширять ассортимент, хотя уже разработаны тысячи новых продуктов, от всевозможных филе до разделанных крылышек. «Сейчас учитываются потребности всех покупателей, удовлетворяется повседневный спрос, появляются специальные продукты для детского питания, питания беременных и кормящих женщин и т. д.», — перечисляет эксперт.

Производители мяса, которые уже освоили переработку, сталкиваются с необходимостью брендирования своей продукции. У всех крупнейших участников рынка, которые перерабатывают свое сырье, уже либо существует, либо планируется к запуску собственный бренд, который станет завершающим звеном производства. Так, например, у «Русагро» разработан бренд «Слово мясника», у «АгроПромкомплектации» — «Ближние Горки», у «Промагро», недавно запустившего собственный мясоперерабатывающий комплекс, бренд готовится к запуску, знает Даниил Хотько. Выход в розницу — логичное продолжение построения бизнеса. «Перерабатывать и брендировать продукцию выгодно, так как добавленная стоимость остается внутри компании, — поясняет он. — У крупных холдингов есть ресурсы на построение полной цепочки от выращивания животных до продажи мяса в потребительской упаковке, в этом случае маржинальность максимальна».

По мнению Печерского, с учетом отсутствия эффективных механизмов регулирования рынка производитель, который не имеет собственной переработки, сильного блока реализации и дистрибьюции, обречен на вымирание. Этим Россия отличается от Европы, где наблюдается четкое сегментирование. В нашей стране очень высокая волатильность рынка, что приводит к несправедливой оптовой цене на свинину, хотя в рознице все хорошо. «Когда мы только приобрели свинокомплекс, произошел обвал рынка мяса на кости и реализации живого скота, — делится топ-менеджер. — Чтобы сделать производство максимально эффективным, мы вынуждены были освоить новые направления — растениеводство, мясопереработку и даже фирменную розницу». По его словам, технология, по которой работает предприятие, не предполагает использования ингредиентов, увеличивающих срок хранения. Этот факт и обуславливает необходимость создания собственной розничной сети, которая, кстати, позволяет избежать большой наценки на товар. В связи с увеличением объемов глубокой переработки до конца года компания планирует открыть 215 точек в формате павильонов и киосков в Пермском крае и примерно 100 В Омске.

Затратное дело

Результатом прихода производителей мяса в перерабатывающий сегмент стало то, что независимые переработчики стали терять позиции. Себестоимость выпускаемой продукции у них получается выше, и они перестают расти. Небольшой мясокомбинат теперь может развиваться только локально и становится заложником параметров спроса в регионе. Крупные же холдинги свободно распространяют продукцию по всей стране.

На рынке идет «естественный отбор», неравномерная динамика производства колбасных изделий по регионам — от падения на 20% до прироста на 49% в ЦФО — это подтверждает, считает руководитель направления стратегического маркетинга группы «Черкизово» Андрей Дальнов. Наиболее эффективные предприятия наращивают свою долю, а небольшие — теряют ее. Также будут сокращаться возможности реализации «базовых» продуктов — «живка» и полутуш. В странах, где рынки мяса уже полностью сформированы, фермеры включены в производство крупных компаний через жесткие контракты (американская модель) или поступились своим «суверенитетом» в пользу отраслевых союзов, которые устанавливают цены на переговорах с крупными мясопереработчиками (европейская модель). «Российский рынок поделят вертикально интегрированные холдинги (от 50 тыс. т готовой продукции) и те игроки, которые будут производить понятные для потребителя нишевые продукты — organic, freerange, local и т. п.», — прогнозирует Дальнов.

Завод по переработке нельзя рассматривать отдельно от производства скота и птицы в живом весе, уверена Татьяна Грамлих. Уровень кооперации в России относительно низкий, контролировать качество тяжело, именно поэтому крупные компании предпочитают иметь свои мощности по убою и переработке. «В зависимости от производительности линий, сменности, степени автоматизации, номенклатуры, этапов ввода в эксплуатацию объем инвестиций может составить от 4 тыс. руб. до 10 тыс. руб. в расчете на одну голову, — знает она. — Издержки в расчете на голову могут отличаться более чем в 2,5 раза, но современные технологии проектирования позволяют решить эти задачи».

Если брать типовую птицефабрику, то инвестиции в цех по переработке, по оценке Гущина, составят 20−25% от стоимости всего проекта. В то же время на производстве, например, полуфабрикатов предприятие получит дополнительную рентабельность в 10−15%. Большие объемы переработки удобны еще и тем, что продукция, которая при хорошем качестве имеет не лучший товарный вид, может быть без ущерба марже переработана и реализована.

По данным ВНИИ мясной промышленности им. В. М. Горбатова, пять-шесть лет назад строительство мясокомбината полного цикла мощностью 20−25 т готовой продукции оценивалось примерно в 250−300 млн руб. «Это только проектно-изыскательские работы, возведение зданий и стоимость оборудования, при этом оценить подключение к инженерным коммуникациям (вода, газ, канализация, электричество, подъездные дороги) очень трудно, — уточняет замдиректора по экономическим связям и маркетингу института Александр Захаров. — Сегодня можно смело умножать данную цифру на два, а с учетом возросших требований по экологии, наверное, и на все три».

«Живок» больше невыгоден

Наблюдая увеличение спроса на разделанное и упакованное мясо и полуфабрикаты из него, в сегмент идут как совсем небольшие компании, так и крупные производители. Группа «Черкизово» уже выпускает более 200 наименований колбасной продукции, а также полуфабрикаты из свинины и птицы. В ближайшие два года холдинг планирует возвести еще один мясоперерабатывающий завод за 6 млрд руб. в Московской области, мощность предприятия — 80 т сырокопченых колбас в сутки.

Осенью прошлого года новый мясоперерабатывающий завод «Турбаслинские бройлеры» за 2,4 млрд руб. открыл в Башкортостане холдинг «Русское Зерно Уфа». Ожидается, что к 2018 году предприятие будет выпускать до 80 тыс. т охлажденного и замороженного мяса птицы и 48 тыс. т готовой продукции (колбасы, сосиски, мясные деликатесы, полуфабрикаты). Сырье будет поставляться с собственных птицефабрик компании — «Ашкадарской» и «Туймазинской», суммарно они могут выпускать более 21 млн бройлеров, или около 60 тыс. т мяса птицы, ежегодно. Перерабатываться будет порядка 60% от этого объема.

Ассортимент завода насчитывает более 100 наименований, в дальнейшем линейка продукции будет расширяться, рассказывает гендиректор холдинга Станислав Насимов. Все мясные продукты на новом предприятии изготавливаются в соответствии со строгим стандартом «Халяль». «Переработка мяса птицы является одной из наиболее динамично развивающихся отраслей пищевой промышленности, — говорит он. — На фоне перенасыщения рынка колбасы ветчины и полуфабрикаты являются востребованными продуктами у розничных покупателей, поскольку сегодня потребители все чаще выбирают готовые решения: блюда, которые можно быстро приготовить и употребить в этот же вечер».

В структуре группы агропредприятий «Ресурс» сейчас три перерабатывающих комбината. Два из них находятся в Ставропольском крае. Новый завод, который планируется вывести на полную проектную мощность в текущем году, расположен в Токаревском районе Тамбовской области. Совокупная мощность трех предприятий составит свыше 553 тыс. т в год. Ассортимент включает более 200 видов замороженной и охлажденной продукции. В 2017 году, после выхода на полную мощность (150 тыс. т в живом весе в год) птицеводческого комплекса группы в Тамбовской области, планируется расширение линейки продукции, в том числе за счет охлажденных полуфабрикатов из мяса птицы. «Если проанализировать наши продажи, то явно видно, что российские потребители предпочитают охлажденные тушки и филе», — говорит старший вице-президент, директор управления стратегического развития группы Александр Тарин.

По его мнению, собственные перерабатывающие комбинаты являются важным звеном в построении эффективного бизнеса. Их наличие позволяет оперативно управлять ассортиментом, себестоимостью и гарантировать качество продукции. Еще одна составляющая — активное продвижение на российском рынке и за рубежом торговых марок компании («Благояр», «Благояр Золотой», An-Noor).

Новый цех мясопереработки собственной свинины и говядины на 10 т продукции за смену в прошлом году запустил и «ПсковАгроИнвест» (входит в ГК «Ладога»). Ассортимент включает как колбасную продукцию и консервы, так и охлажденную разделку, рассказывает начальник цеха переработки Людмила Кузь. Для производства продукции используется только охлажденное сырье, которое поступает из цеха забоя скота после созревания. «Наша продукция выходит в продажу через 24 часа после убоя, это удобно потребителю, — говорит она. — Линейку колбасной продукции мы расширяем на одну-три позиции каждый месяц». Собственное сырье позволяет компании быть совершенно нечувствительной к рыночному колебанию цен на него. «Именно на живой вес цены «раскачиваются» с большей амплитудой, а у нас все свое», — комментирует Кузь. Чтобы контролировать не только производство, но и реализацию, теперь «ПсковАгроИнвест» открывает и собственные магазины.

В «Продо» первичной и глубокой переработкой занимается «Омский бекон», в состав которого входит Калачинский мясокомбинат. За прошлый год в модернизацию комбината было инвестировано 120 млн руб. Объем производства полутуш — 40 тыс. т в год, половина этого объема идет на глубокую переработку, в год выпускается до 45 тыс. т колбасных изделий, рассказывает директор по производству группы Сергей Тимченко. «По нашей практике, и полутуши, и колбасные изделия востребованы одинаково. Первые реализуются оптом, вторые — через розницу, — комментирует он. — Глубокая переработка увеличивает доходность по сравнению с продукцией первичной переработки на 5−6%".

«Свинокомплекс Пермский» производит около 160 наименований продукции: вареные и полукопченые колбасы, деликатесы, охлажденные и замороженные полуфабрикаты. Суточные мощности выпуска продукции глубокой переработки — примерно 10 т, охлажденного мяса — 30 т, по убою — 1,1 тыс. голов. С момента прихода нового инвестора в переработку были сделаны точечные инвестиции (около 5 млн руб.) в создание поточной технологии, увеличение возможностей хранения и отгрузки готовой продукции. С 2016 года компания приступила к модернизации свинокомплекса. «Уже подготовлены технологические решения, идет отбор поставщика оборудования, а также проектировщика плана модернизации, — рассказывает Печерский. — Инвестиции оцениваем в 1,4 млрд руб.».

Еще два года назад до 60% свиней «Пермского» реализовывалось в живом весе, теперь — не более 2%, или примерно 2 тыс. животных в месяц. В основном это продажи для дальнейшего откорма либо для племенных работ. «Мы нарастили и глубокую переработку, с 5% до 40% от общего производства, — делится цифрами топ-менеджер. — Из этого объема на продукцию колбасной и деликатесной группы приходится около 20−25%, остальное — охлажденное мясо в разделке». Мясо на кости составляет порядка 50−55%. Задача предприятия — к концу года обнулить продажу этого товара. По оценке руководства группы, самый невыгодный рынок — это «живок», затем как раз идет позиция «мясо на кости». Готовая продукция — это самая рентабельная ниша. «До нашего вхождения в бизнес свинокомплекс продавал 100 т продукции в месяц, сейчас — 400 т, — говорит Печерский. — В текущем году планируем выйти уже на 1 тыс. т ежемесячно».

С переработкой — на экспорт

Развитие переработки особенно актуально для компаний, которые нацелены на зарубежные рынки. Экспорт готовых мясных продуктов пока минимален, в основном такие попытки предпринимают крупные холдинги. В частности, проекты по свиноводству, реализуемые на Дальнем Востоке, изначально нацеливаются на Японию, которой интересно не только сырье, но и продукция глубокой переработки. «Те, кто обладает современными технологическими центрами, могут себе это позволить, так как качественную продукцию можно произвести только на новом оборудовании, — утверждает Даниил Хотько. — Кроме того, термически обработанную продукцию проще экспортировать с ветеринарной точки зрения».

Татьяна Грамлих уверена, что вывоз свинины и продукции из нее «категорически необходим». «Мы уже имеем опыт экспорта продуктов убоя — ноги, уши и пятачки, но у нас недостаточно умений, чтобы поставлять за рубеж большие объемы разделанного мяса, — считает она. — Нужно разработать несколько стандартов обвалки, так как в разных странах востребованы разные куски, необходимо повышать качество этого процесса и производительность труда». Что касается вывоза готовой продукции, то у России есть все ресурсы для выхода на международный рынок; в ближайшем будущем наша страна будет достаточно конкурентоспособна, чтобы экспортировать любые продукты переработки, уверена Грамлих.

Зарубежным странам будет интересна продукция глубокой переработки, однако здесь важно учитывать такой фактор, как вкусовые предпочтения, напоминает Насимов. Российские производители выпускают готовые продукты со вкусами, привычными для жителей нашей страны, однако эти же рецептурные решения могут не подойти потребителям других государств. «В странах СНГ наибольшей популярностью традиционно, со времен перестройки, пользуются окорочка, на Ближний Восток мы поставляем тушки мелкого калибра, к которым привыкли покупатели арабских стран, а в Восточной Азии выбирают лапы и крылья», — подтверждает Тарин из «Ресурса». «Русское Зерно Уфа» рассчитывает на сотрудничество с Китаем: уже были проведены рабочие встречи, где компания подробно рассказала о своих продуктах. В планах поставлять как традиционно любимые в Китае мясные деликатесы, то есть отборные куриные лапки, так и мясо птицы.

За последние несколько лет в производстве мяса птицы и свинины Россия приблизилась к уровню продовольственной безопасности. Первый сектор уже в прошлом году вышел на показатели, которых Минсельхоз планировал достичь только к 2020-му — 4,6 млн т. Свиноводческая отрасль за пять лет тоже прибавила около миллиона тонн и в 2016 году получила 3,3 млн т (обе цифры в убойном весе). В условиях насыщения рынков актуальными становятся инвестиции уже не в производство сырья, а в его переработку от разделки до выпуска охлажденных полуфабрикатов в потребительской упаковке и колбасных изделий.

Потребитель переходит на полуфабрикаты

2016 год четко обозначил консолидацию сегмента мясопереработки в структуре крупных агрохолдингов. Мясная отрасль ориентируется на удлинение производственной цепочки, комментирует ведущий эксперт Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько. «Компании хотят контролировать качество на всех этапах, поэтому теперь к выпуску сырья часто добавляется переработка, обычно это предпоследнее звено в холдингах, — говорит он. — Затем производители разрабатывают и запускают собственные бренды, линейки продуктов и выводят их в розницу».

Вложения в переработку, как правило, начинаются со строительства линий, отдельных заводов по убою и разделке. Инвесторы, располагающие большими деньгами, идут дальше и вкладывают в производство охлажденных (реже замороженных) полуфабрикатов и даже колбасных изделий и деликатесов. Но это не всегда оправданно. «Переход к производству колбас и деликатесов, полуфабрикатов высокой степени готовности — рискованный шаг, — считает гендиректор проектно-конструкторского бюро «Бегарат» Татьяна Грамлих. — Колбасный рынок как минимум не растет, и конкуренция здесь очень высокая».

Производство колбасных изделий — сосисок, колбас, деликатесов и всего того, что можно сразу употребить в пищу — действительно сокращается, подтверждает Хотько. В 2016 году выпущено 2,4 млн т продукции, что на 1,5−2% меньше, чем в 2015-м. Пик производства на этом рынке пришелся на 2012 год, когда было произведено 2,55 млн т. С тех пор наблюдается только снижение. Сыграло роль падение доходов населения, что незамедлительно отразилось на спросе, особенно в дорогом сегменте сырокопченых колбас и деликатесов, поясняет эксперт. Свиноводам, например, сейчас выгоднее продавать свинину, а не колбасные изделия, особенно если учитывать то, что для реализации значимого объема сырья в виде колбасы ее нужно производить не менее 200 т в сутки, причем рецептур с большой долей свинины в составе. Заводов такой мощности даже среди существующих мясопереработчиков на сегодняшний день нет, обращает внимание Грамлих. Колбасный сектор сужается в том числе и вследствие того, что производители нередко используют нечестные методы работы — применяют добавки и пр., полагает гендиректор омской группы «Синергия» (с 2015 года под ее управлением находится свинокомплекс «Пермский») Александр Печерский. «У потребителей наблюдается очень серьезный кризис доверия, происходит смещение в сторону полуфабрикатов, — отмечает он. — Эти продукты удобны для пользования, скорее всего, спрос на них будет увеличиваться».

В производстве мясных полуфабрикатов непрерывный рост в 3−4% наблюдается с 2004 года. «По итогам 2016-го мы достигли объемов более чем в 3 млн т, — говорит Хотько. — Удобство и экономия времени при приготовлении пищи были оценены покупателями по достоинству: охлажденное и разделанное мясо стало драйвером роста для сектора полуфабрикатов». Также учитывается и ценовой фактор: колбаса обойдется дороже. Малый срок хранения охлажденных полуфабрикатов в данном случае не является недостатком: мясо можно просто заморозить впрок, добавляет Грамлих.

Доросли до брендинга и продаж

Что касается особенностей выпуска тех или иных видов продуктов переработки из конкретных видов мяса, то, например, среди производителей обычной, не элитной говядины, по словам Печерского, наблюдается повышенный интерес к рубленым полуфабрикатам: традиционным фаршу, котлетам, купатам и более модным продуктам — бургерам, чевапчичи и тефтелям (meatballs). Это направление растет как в рознице, так и в кейтеринге. Только в Москве работает 800 бургерных, за прошлый год их число выросло в 1,7 раза. А в городах-миллионниках, по данным газеты «Ведомости», общее число бургерных составляет более 2,2 тыс.

Производителям свинины интересны те же продукты, удобные благодаря отсутствию дополнительных затрат на логистику. «Переработку можно разместить в том же контуре комплекса, где производится мясо, не требуется больших капитальных вложений, только затраты на оборудование, — рассказывает Татьяна Грамлих. — Современные линии по большей части автоматические, мощностью до двух тонн в час — всего двух линий достаточно, чтобы выпустить 50 т продукции в сутки в ассортименте». Их окупаемость сильно зависит от того, как быстро удастся загрузить производство, но, по расчетам, не превышает пяти лет.

Безусловным лидером в формировании сегмента переработки является мясное птицеводство. В 1990 году — тогда еще в РСФСР — выпускалось около 1,8 млн т мяса птицы, из которых в переработку шло менее 5% — примерно 72 тыс. т. В общем объеме мясных полуфабрикатов консервы из мяса птицы занимали 1,6%, а колбасы — 0,3−0,4%, знает научный руководитель ВНИИ птицеперерабатывающей промышленности Виктор Гущин. «Разделка, производство полуфабрикатов стали активно развиваться уже в 2000-х, подстегнули развитие и когда-то завезенные из США окорочка», — говорит он. В прошлом году из 4,6 млн т мяса птицы на переработку было отправлено 2,2−2,3 млн т. В виде тушек реализуется только 40% от общего промышленного производства.

C усовершенствованием оборудования по обвалке для птицеводов наступили «золотые» времена. Качественное отделенное от костей мясо является очень удобным сырьем. «Если вручную можно было обработать 25 тушек за смену, то теперь машины, отделяющие крупнокусковое мясо, способны заменить десятки людей», — подчеркивает Гущин. Производители постоянно стремятся расширять ассортимент, хотя уже разработаны тысячи новых продуктов, от всевозможных филе до разделанных крылышек. «Сейчас учитываются потребности всех покупателей, удовлетворяется повседневный спрос, появляются специальные продукты для детского питания, питания беременных и кормящих женщин и т. д.», — перечисляет эксперт.

Производители мяса, которые уже освоили переработку, сталкиваются с необходимостью брендирования своей продукции. У всех крупнейших участников рынка, которые перерабатывают свое сырье, уже либо существует, либо планируется к запуску собственный бренд, который станет завершающим звеном производства. Так, например, у «Русагро» разработан бренд «Слово мясника», у «АгроПромкомплектации» — «Ближние Горки», у «Промагро», недавно запустившего собственный мясоперерабатывающий комплекс, бренд готовится к запуску, знает Даниил Хотько. Выход в розницу — логичное продолжение построения бизнеса. «Перерабатывать и брендировать продукцию выгодно, так как добавленная стоимость остается внутри компании, — поясняет он. — У крупных холдингов есть ресурсы на построение полной цепочки от выращивания животных до продажи мяса в потребительской упаковке, в этом случае маржинальность максимальна».

По мнению Печерского, с учетом отсутствия эффективных механизмов регулирования рынка производитель, который не имеет собственной переработки, сильного блока реализации и дистрибьюции, обречен на вымирание. Этим Россия отличается от Европы, где наблюдается четкое сегментирование. В нашей стране очень высокая волатильность рынка, что приводит к несправедливой оптовой цене на свинину, хотя в рознице все хорошо. «Когда мы только приобрели свинокомплекс, произошел обвал рынка мяса на кости и реализации живого скота, — делится топ-менеджер. — Чтобы сделать производство максимально эффективным, мы вынуждены были освоить новые направления — растениеводство, мясопереработку и даже фирменную розницу». По его словам, технология, по которой работает предприятие, не предполагает использования ингредиентов, увеличивающих срок хранения. Этот факт и обуславливает необходимость создания собственной розничной сети, которая, кстати, позволяет избежать большой наценки на товар. В связи с увеличением объемов глубокой переработки до конца года компания планирует открыть 215 точек в формате павильонов и киосков в Пермском крае и примерно 100 В Омске.

Затратное дело

Результатом прихода производителей мяса в перерабатывающий сегмент стало то, что независимые переработчики стали терять позиции. Себестоимость выпускаемой продукции у них получается выше, и они перестают расти. Небольшой мясокомбинат теперь может развиваться только локально и становится заложником параметров спроса в регионе. Крупные же холдинги свободно распространяют продукцию по всей стране.

На рынке идет «естественный отбор», неравномерная динамика производства колбасных изделий по регионам — от падения на 20% до прироста на 49% в ЦФО — это подтверждает, считает руководитель направления стратегического маркетинга группы «Черкизово» Андрей Дальнов. Наиболее эффективные предприятия наращивают свою долю, а небольшие — теряют ее. Также будут сокращаться возможности реализации «базовых» продуктов — «живка» и полутуш. В странах, где рынки мяса уже полностью сформированы, фермеры включены в производство крупных компаний через жесткие контракты (американская модель) или поступились своим «суверенитетом» в пользу отраслевых союзов, которые устанавливают цены на переговорах с крупными мясопереработчиками (европейская модель). «Российский рынок поделят вертикально интегрированные холдинги (от 50 тыс. т готовой продукции) и те игроки, которые будут производить понятные для потребителя нишевые продукты — organic, freerange, local и т. п.», — прогнозирует Дальнов.

Завод по переработке нельзя рассматривать отдельно от производства скота и птицы в живом весе, уверена Татьяна Грамлих. Уровень кооперации в России относительно низкий, контролировать качество тяжело, именно поэтому крупные компании предпочитают иметь свои мощности по убою и переработке. «В зависимости от производительности линий, сменности, степени автоматизации, номенклатуры, этапов ввода в эксплуатацию объем инвестиций может составить от 4 тыс. руб. до 10 тыс. руб. в расчете на одну голову, — знает она. — Издержки в расчете на голову могут отличаться более чем в 2,5 раза, но современные технологии проектирования позволяют решить эти задачи».

Если брать типовую птицефабрику, то инвестиции в цех по переработке, по оценке Гущина, составят 20−25% от стоимости всего проекта. В то же время на производстве, например, полуфабрикатов предприятие получит дополнительную рентабельность в 10−15%. Большие объемы переработки удобны еще и тем, что продукция, которая при хорошем качестве имеет не лучший товарный вид, может быть без ущерба марже переработана и реализована.

По данным ВНИИ мясной промышленности им. В. М. Горбатова, пять-шесть лет назад строительство мясокомбината полного цикла мощностью 20−25 т готовой продукции оценивалось примерно в 250−300 млн руб. «Это только проектно-изыскательские работы, возведение зданий и стоимость оборудования, при этом оценить подключение к инженерным коммуникациям (вода, газ, канализация, электричество, подъездные дороги) очень трудно, — уточняет замдиректора по экономическим связям и маркетингу института Александр Захаров. — Сегодня можно смело умножать данную цифру на два, а с учетом возросших требований по экологии, наверное, и на все три».

«Живок» больше невыгоден

Наблюдая увеличение спроса на разделанное и упакованное мясо и полуфабрикаты из него, в сегмент идут как совсем небольшие компании, так и крупные производители. Группа «Черкизово» уже выпускает более 200 наименований колбасной продукции, а также полуфабрикаты из свинины и птицы. В ближайшие два года холдинг планирует возвести еще один мясоперерабатывающий завод за 6 млрд руб. в Московской области, мощность предприятия — 80 т сырокопченых колбас в сутки.

Осенью прошлого года новый мясоперерабатывающий завод «Турбаслинские бройлеры» за 2,4 млрд руб. открыл в Башкортостане холдинг «Русское Зерно Уфа». Ожидается, что к 2018 году предприятие будет выпускать до 80 тыс. т охлажденного и замороженного мяса птицы и 48 тыс. т готовой продукции (колбасы, сосиски, мясные деликатесы, полуфабрикаты). Сырье будет поставляться с собственных птицефабрик компании — «Ашкадарской» и «Туймазинской», суммарно они могут выпускать более 21 млн бройлеров, или около 60 тыс. т мяса птицы, ежегодно. Перерабатываться будет порядка 60% от этого объема.

Ассортимент завода насчитывает более 100 наименований, в дальнейшем линейка продукции будет расширяться, рассказывает гендиректор холдинга Станислав Насимов. Все мясные продукты на новом предприятии изготавливаются в соответствии со строгим стандартом «Халяль». «Переработка мяса птицы является одной из наиболее динамично развивающихся отраслей пищевой промышленности, — говорит он. — На фоне перенасыщения рынка колбасы ветчины и полуфабрикаты являются востребованными продуктами у розничных покупателей, поскольку сегодня потребители все чаще выбирают готовые решения: блюда, которые можно быстро приготовить и употребить в этот же вечер».

В структуре группы агропредприятий «Ресурс» сейчас три перерабатывающих комбината. Два из них находятся в Ставропольском крае. Новый завод, который планируется вывести на полную проектную мощность в текущем году, расположен в Токаревском районе Тамбовской области. Совокупная мощность трех предприятий составит свыше 553 тыс. т в год. Ассортимент включает более 200 видов замороженной и охлажденной продукции. В 2017 году, после выхода на полную мощность (150 тыс. т в живом весе в год) птицеводческого комплекса группы в Тамбовской области, планируется расширение линейки продукции, в том числе за счет охлажденных полуфабрикатов из мяса птицы. «Если проанализировать наши продажи, то явно видно, что российские потребители предпочитают охлажденные тушки и филе», — говорит старший вице-президент, директор управления стратегического развития группы Александр Тарин.

По его мнению, собственные перерабатывающие комбинаты являются важным звеном в построении эффективного бизнеса. Их наличие позволяет оперативно управлять ассортиментом, себестоимостью и гарантировать качество продукции. Еще одна составляющая — активное продвижение на российском рынке и за рубежом торговых марок компании («Благояр», «Благояр Золотой», An-Noor).

Новый цех мясопереработки собственной свинины и говядины на 10 т продукции за смену в прошлом году запустил и «ПсковАгроИнвест» (входит в ГК «Ладога»). Ассортимент включает как колбасную продукцию и консервы, так и охлажденную разделку, рассказывает начальник цеха переработки Людмила Кузь. Для производства продукции используется только охлажденное сырье, которое поступает из цеха забоя скота после созревания. «Наша продукция выходит в продажу через 24 часа после убоя, это удобно потребителю, — говорит она. — Линейку колбасной продукции мы расширяем на одну-три позиции каждый месяц». Собственное сырье позволяет компании быть совершенно нечувствительной к рыночному колебанию цен на него. «Именно на живой вес цены «раскачиваются» с большей амплитудой, а у нас все свое», — комментирует Кузь. Чтобы контролировать не только производство, но и реализацию, теперь «ПсковАгроИнвест» открывает и собственные магазины.

В «Продо» первичной и глубокой переработкой занимается «Омский бекон», в состав которого входит Калачинский мясокомбинат. За прошлый год в модернизацию комбината было инвестировано 120 млн руб. Объем производства полутуш — 40 тыс. т в год, половина этого объема идет на глубокую переработку, в год выпускается до 45 тыс. т колбасных изделий, рассказывает директор по производству группы Сергей Тимченко. «По нашей практике, и полутуши, и колбасные изделия востребованы одинаково. Первые реализуются оптом, вторые — через розницу, — комментирует он. — Глубокая переработка увеличивает доходность по сравнению с продукцией первичной переработки на 5−6%".

«Свинокомплекс Пермский» производит около 160 наименований продукции: вареные и полукопченые колбасы, деликатесы, охлажденные и замороженные полуфабрикаты. Суточные мощности выпуска продукции глубокой переработки — примерно 10 т, охлажденного мяса — 30 т, по убою — 1,1 тыс. голов. С момента прихода нового инвестора в переработку были сделаны точечные инвестиции (около 5 млн руб.) в создание поточной технологии, увеличение возможностей хранения и отгрузки готовой продукции. С 2016 года компания приступила к модернизации свинокомплекса. «Уже подготовлены технологические решения, идет отбор поставщика оборудования, а также проектировщика плана модернизации, — рассказывает Печерский. — Инвестиции оцениваем в 1,4 млрд руб.».

Еще два года назад до 60% свиней «Пермского» реализовывалось в живом весе, теперь — не более 2%, или примерно 2 тыс. животных в месяц. В основном это продажи для дальнейшего откорма либо для племенных работ. «Мы нарастили и глубокую переработку, с 5% до 40% от общего производства, — делится цифрами топ-менеджер. — Из этого объема на продукцию колбасной и деликатесной группы приходится около 20−25%, остальное — охлажденное мясо в разделке». Мясо на кости составляет порядка 50−55%. Задача предприятия — к концу года обнулить продажу этого товара. По оценке руководства группы, самый невыгодный рынок — это «живок», затем как раз идет позиция «мясо на кости». Готовая продукция — это самая рентабельная ниша. «До нашего вхождения в бизнес свинокомплекс продавал 100 т продукции в месяц, сейчас — 400 т, — говорит Печерский. — В текущем году планируем выйти уже на 1 тыс. т ежемесячно».

С переработкой — на экспорт

Развитие переработки особенно актуально для компаний, которые нацелены на зарубежные рынки. Экспорт готовых мясных продуктов пока минимален, в основном такие попытки предпринимают крупные холдинги. В частности, проекты по свиноводству, реализуемые на Дальнем Востоке, изначально нацеливаются на Японию, которой интересно не только сырье, но и продукция глубокой переработки. «Те, кто обладает современными технологическими центрами, могут себе это позволить, так как качественную продукцию можно произвести только на новом оборудовании, — утверждает Даниил Хотько. — Кроме того, термически обработанную продукцию проще экспортировать с ветеринарной точки зрения».

Татьяна Грамлих уверена, что вывоз свинины и продукции из нее «категорически необходим». «Мы уже имеем опыт экспорта продуктов убоя — ноги, уши и пятачки, но у нас недостаточно умений, чтобы поставлять за рубеж большие объемы разделанного мяса, — считает она. — Нужно разработать несколько стандартов обвалки, так как в разных странах востребованы разные куски, необходимо повышать качество этого процесса и производительность труда». Что касается вывоза готовой продукции, то у России есть все ресурсы для выхода на международный рынок; в ближайшем будущем наша страна будет достаточно конкурентоспособна, чтобы экспортировать любые продукты переработки, уверена Грамлих.

Зарубежным странам будет интересна продукция глубокой переработки, однако здесь важно учитывать такой фактор, как вкусовые предпочтения, напоминает Насимов. Российские производители выпускают готовые продукты со вкусами, привычными для жителей нашей страны, однако эти же рецептурные решения могут не подойти потребителям других государств. «В странах СНГ наибольшей популярностью традиционно, со времен перестройки, пользуются окорочка, на Ближний Восток мы поставляем тушки мелкого калибра, к которым привыкли покупатели арабских стран, а в Восточной Азии выбирают лапы и крылья», — подтверждает Тарин из «Ресурса». «Русское Зерно Уфа» рассчитывает на сотрудничество с Китаем: уже были проведены рабочие встречи, где компания подробно рассказала о своих продуктах. В планах поставлять как традиционно любимые в Китае мясные деликатесы, то есть отборные куриные лапки, так и мясо птицы.

Автор:

Алена Белая, Агроинвестор №3/2017

Источник:

http://www.agroinvestor.ru